上場会社は、独立社外取締役には、特に以下の役割・責務を果たすことが期待されることに留意しつつ、その有効な活用を図るべきである。 (ⅰ)経営の方針や経営改善について、自らの知見に基づき、会社の持続的な成長を促し、中長期的な企業価値の向上を図る、との観点から助言を行うこと (ⅱ)経営陣幹部の選解任その他の取締役会の重要な意思決定を通じ、経営の監督を行うこと (ⅲ)会社と経営陣・支配株主等との間の利益相反を監督すること (ⅳ)経営陣・支配株主から独立した立場で、少数株主をはじめとするステークホルダーの意見を取締役会に適切に反映させること

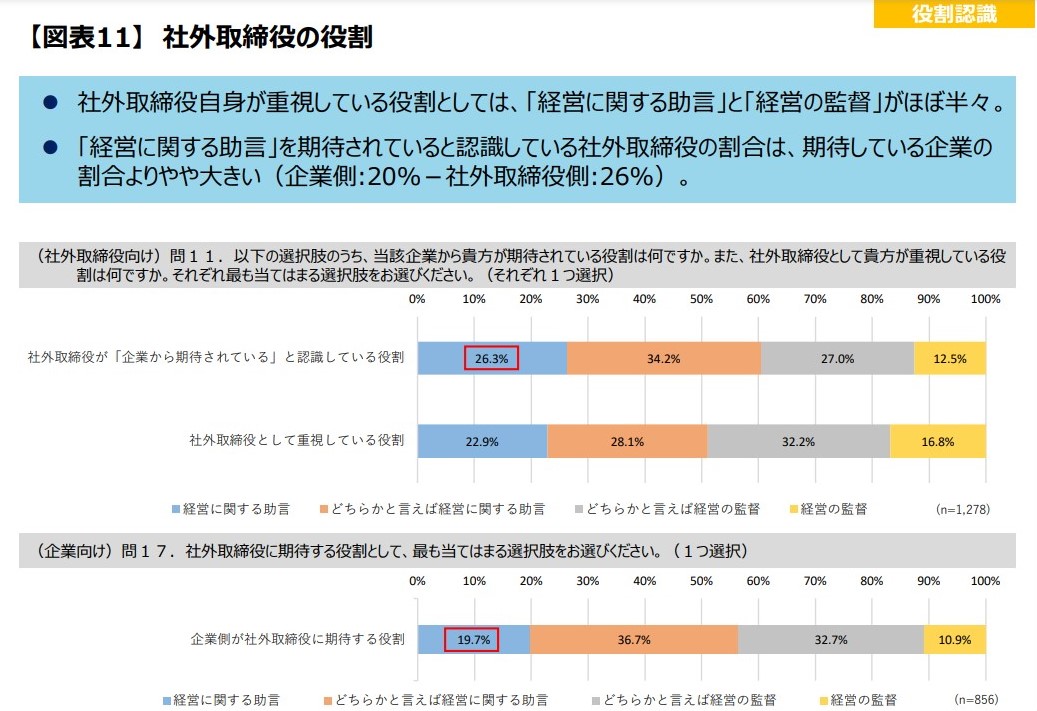

〔形式的説明〕 原則4-7は、原則4-6で示されている「経営の監督と執行の分離」を推進し、経営の監督における取締役会の独立性及び客観性を確保するための、主要な施策としての経営陣から独立した社外取締役の活用を図るというものです。そして、独立社外取締役に期待される役割・責務として4点が列挙されています。4点のうち、最初が助言機能で、後の3点が監督機能に関するものです。そして、この4点は例示ではないので、この4点について活用されているかを検討しなければなりません。 なお、これらの4点は原則4-8あるいは原則4-9などとともに、独立社外取締役の候補者を具体的に選定する際にも参照されるべきものになると考えられます。 〔実務上の対策と個人的見解〕 ①海外投資家の社外取締役に対する認識 日本の上場会社でも社外取締役を選任する会社が増えてきました。とくに2014年の会社法改正により社外取締役の選任が半ば義務化されたことにより、多くの会社で社外取締役が選任されました。しかし、外国人投資家から見れば、形式的に過ぎないのではないかという疑念が残っています。そこで、社外取締役の実効性を確保し、それを明らかにするために、この原則があると考えられます。この原則では社外取締役の役割・責務として具体的に4項目をあげています。 日本では、この中で(ⅰ)の助言機能が社外取締役の役割と考えている会社が多く、会社の事情に精通していないと取締役会で有効な意見を述べることができないという議論が避けられません。しかし、外国人投資家は、むしろ(ⅱ)~(ⅳ)の監督機能、特に(ⅱ)の経営陣幹部の人事に関するものと(ⅲ)の利益相反の監督を重視します。これらに関しては、必ずしも会社の事業に精通している必要はないといえます。ここにおいて、日本の会社側と外国人投資家の理解のズレが明らかになったと思います。このようなズレを理解したうえで、会社として社外取締役に実効性を持たせていることを外国人投資家をはじめとして社外に説明することを狙ったのが、この原則ということができると思います。 ②4項目に対する実務的な対応 この原則で挙げている4項目について社外取締役の実効性について確認していくわけですが、その実際について考えてみたいと思います。 (ⅰ)社外の視点による助言機能というべきもので、これについては社外取締役の実効性についての一般的な議論で、散々たたかわされていることなので、ここでは述べません。 (ⅱ)経営陣幹部の監督機能については、経営者の意思決定に違法性がある場合、合理性を欠く場合、経営陣の選解任に指導的な役割を果たすことで監督を果たすものです。この場合、社外取締役は独立の立場から、検討に必要な情報が十分に出され、議論が十分に尽くされ、その結論に客観的な合理性があるか、を見て、意思決定について判断することになるといいます。だから、この3点が社外取締役の前で見られるようになっているか、を確認すればよいというわけです。これは、取締役会の議論の中身の問題です。 (ⅲ)利益相反の監督機能について、社内の論理で判断した場合には見落とされる可能性があるものを社外取締役が独立した立場からの判断を期待されるというものです。実務上は次の2つの場面を明確に意識しておくことが必要ではないかと思います。一つは親子会社との関連当事者との取引です。例えば親会社から派遣されている取締役、あるいは子会社に派遣している取締役・経営陣の判断が会社の利益に反していないを判断すること、もうひとつは買収提案が行われたときで、買収提案に対して自己保身から比較的自由に第三者の立場から企業価値に対する判断ができるのは社外取締役です。これらを制度化するとすれば、例えば、買収提案があったときの第三者委員会のメンバーに社外取締役を入れることを明記する等があり得ると思います。 (ⅳ)少数株主などのステークホルダーの意見を代弁については、原則5-1①の株主との対話に社外取締役が含まれることも関連していると思います。 ここでは、外国人投資家が重視していると考えられる(ⅱ)と(ⅲ)に重点を置いていますが、従来は会社内で、あまり考慮していなかった部分でもあると思います。このチェックをクリアしたということでコンプライ、またさらに開示をするというのであれば、この内容を踏まえて記述を考えればよいのではないかと思います。

〔Explainの開示事例〕 三菱UFJリース ■独立社外取締役によるステークホルダーの意見の反映 社外の意見を経営に生かす枠組みを整えるため、代表取締役、常勤監査役、社外役員を構成員とする任意の「社外役員・代表取締役との意見交換会」を設置し、IRの機会等を通じて得た株主様からのご意見は、その重要性も考慮しつつ、独立社外取締役を含めた社外取締役には、直接または、“意見交換会”の場を活用して伝えることとしております。独立社外取締役をはじめとした社外取締役には、取締役会等の場で、株主様をはじめとするステークホルダーからの意見も踏まえた貴重な助言を頂いております。

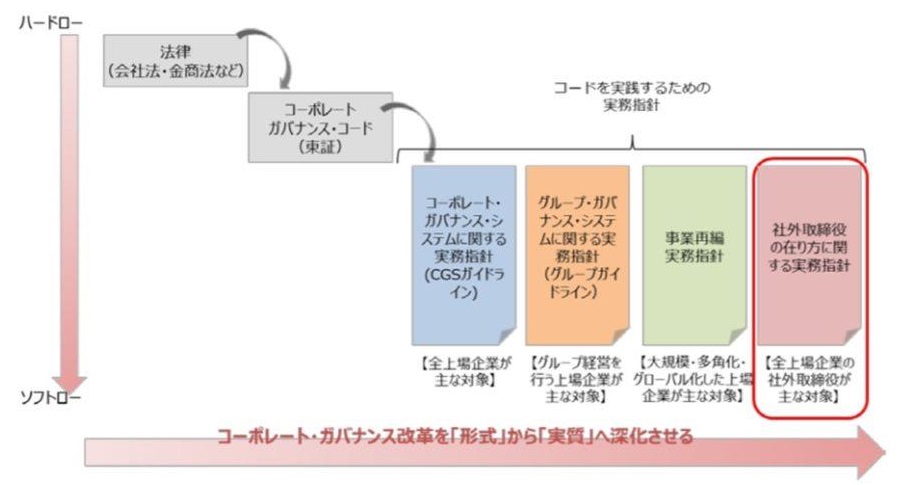

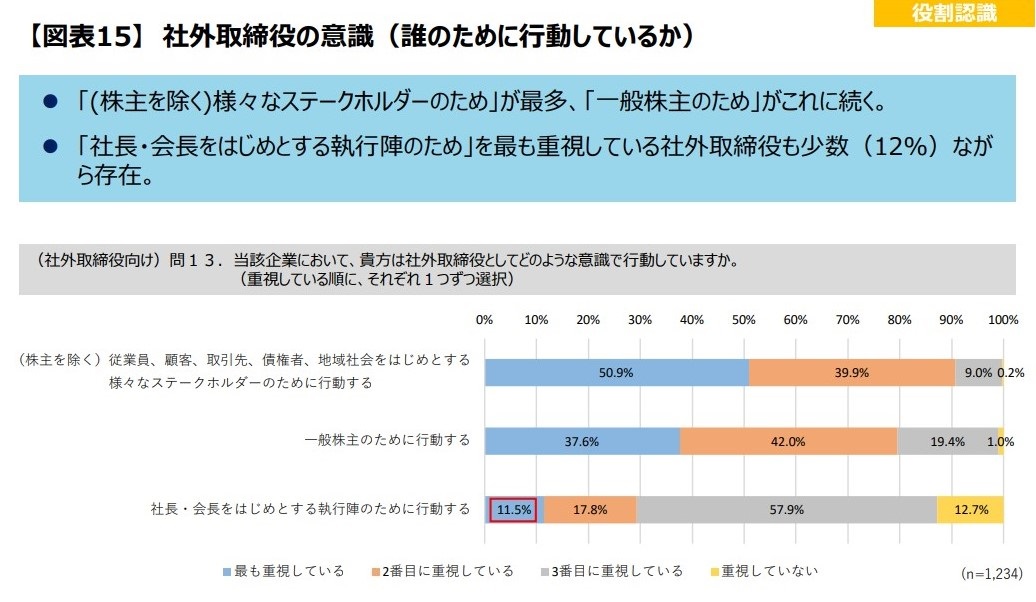

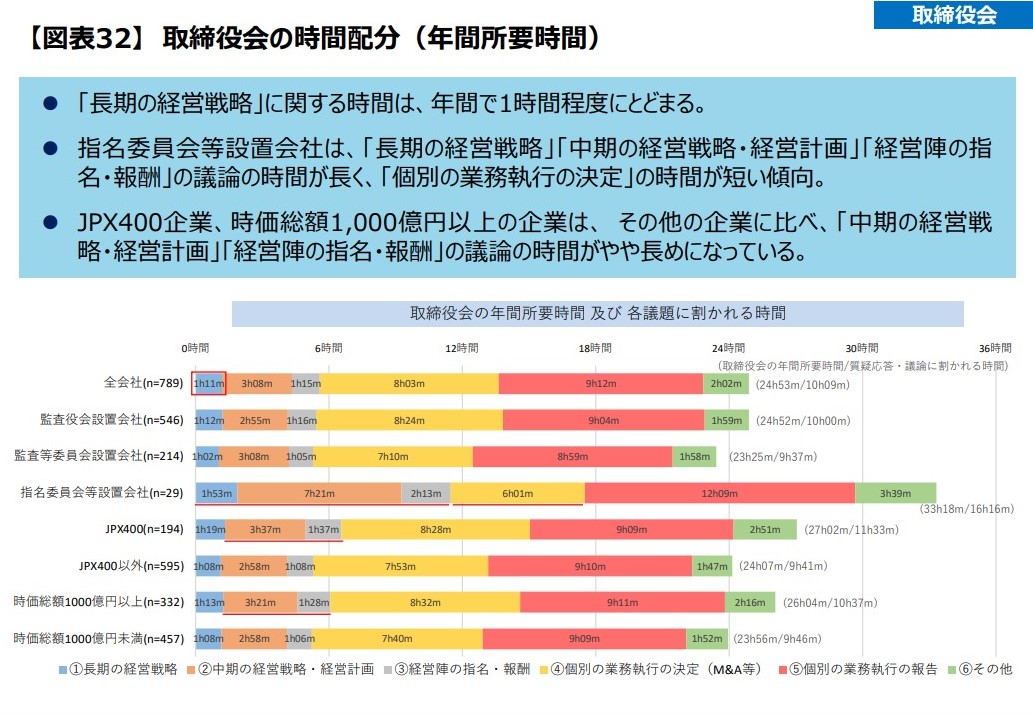

〔「社外取締役の在り方に関する実務指針」について〕 2020年7月、経済産業省は、コーポレート・ガバナンス・システム研究会で、社外取締役としての役割認識や心構え、具体的な取組み及び会社側のサポート体制などのベストプラクティスについての議論を行い、その成果をまとめる形で「社外取締役の在り方に関する実務指針」を策定しました。 この指針は、会社法及びコーポレートガバナンス・コードの趣旨を踏まえつつ、社外取締役の役割や取組について実務的な視点から整理するものであり、社外取締役に期待される基本的役割を明確にした上で、そのような役割を果たすために役立つ具体的な取組についてベストプラクティスを示しています。とくに原則4-7、4-8、4-9などの実務指針と考えられるところもあります。以下で、内容を見ていきたいと思います。 第1章 社外取締役の五つの心得 第1章では社外取締役の位置づけを踏まえ、社外取締役の役割と心構えを5点に絞りあげています。まず、前提として、次のような社外取締役の位置づけを行っています。 取締役会の構成員となる取締役は、会社とは委任関係にあり、会社に対する善管注意義務を負っています(330条)。そして、株主からの付託を受けて、会社の持続的な成長と中長期的な企業価値の向上を図る観点から経営を監督することが取締役の基本的な役割であるとしています。その中でも、社外取締役には、このように役割を果たすとともに、特に社外者として経営陣から独立した立場から、経営の監督を行う役割が期待されています。ここで述べられていることは、コーポレートガバナンス・コードの原則4-7の内容の言い換えといっても過言ではありません。 2019年の会社法改正では上場会社に社外取締役の設置を義務付けることとしましたが、その立法趣旨は「社外取締役には、少数株主を含むすべての株主に共通する株主の共同の利益を代弁する立場にある者として業務執行者から独立した客観的な立場で会社経営の監督を行い、また、経営者あるいは支配株主と少数株主との利益相反の監督を行うという役割を果たすことが期待されている」ということになっています。 《心得1》社外取締役の最も重要な役割は、経営の監督である。その中核は、経営を担う経営陣(特に社長・CEO)に対する評価と、それに基づく指名・再任や報酬の決定を行うことであり、必要な場合には、社長・CEO の交代を主導することも含まれる。 ここでは、社外取締役の基本的な役割は、会社の持続的な成長と中長期的な企業価値の向上の観点から経営を監督し、必要に応じて軌道修正を行うことであるとしています。とくに、経営の監督の中核というのは、経営陣に対する監督であり、少なくとも年に一度は、経営者の評価を行い、必要な場合には社長やCEOといった経営トップの交代を促していくことが基本的な任務であるとしています。 ・社外取締役が行うべき「経営の監督」 ここで、社外取締役が行うべき経営の「監督」については、経営陣による業務執行が暴走しないようにブレーキをかけるという「守り」の意味で捉えられがちですが、会社の持続的な成長を実現するための「攻め」(適切なリスクテイクに対する後押し)の意味での監督も含まれています。平時から社長・CEOをはじめとした経営陣による業務執行が会社の持続的な成長と中長期的な企業価値の向上の観点から適切に行われているかを評価し、こうした評価に基づき社長・CEO の選任・解任(再任・不再任を含む。)を行うこと、また、適切なインセンティブとなるような報酬設計を行うことが「監督」の重要な要素となります。また、平時における「経営の監督」としては、経営陣が作成した経営戦略や経営計画、個別の業務執行の決定に関する議案に対し、主にその検討体制や作成プロセスを確認するため、経営会議等の社内会議において議論が尽くされているか、必要な検討が行われているかといった観点から取締役会で質問を行い、経営陣の判断が会社の持続的な成長と中長期的な企業価値の向上という観点から合理的なものになっているかの確認を行うこと、特に個別の業務執行の決定に関する議案に関しては、会社の中長期的な経営戦略との整合性があるかという視点から確認することも求められていると考えられます。 しかし、実際のところはどうなのかというと、アンケートの調査結果にもあるように、社外取締役に対して監督よりも助言を期待している企業が多いことが分かります。しかし、社外取締役の基本的な役割は経営の監督です。それは重要です。だからといって、監督をすべきで、助言は不要と言っているわけではありません。経営の監督という役割を果たす一環として、局面によっては経営陣に対する助言という形が効果的な場合もあると考えることを勧めています。社外取締役には、経営の監督を基本として、会社の状況に応じて臨機応変に助言を行うことも期待されているということができます。 ・経営陣との役割分担 社外取締役は経営の監督を行い、社長・CEOをはじめとする経営陣が執行を行うという役割分担に基づき、取締役会に付議される個別の業務執行の決定について、社外取締役が経営の監督を超えて、日常の業務執行に過度に細かな干渉を行うことには慎重であるべきと指摘しています。 とくに、経営経験を有する社外取締役は、豊富な経験に基づき、個別の業務執行に対して細かな助言を行う能力を兼ね備えている場合も少なくないでしょうが、社外取締役の役割にとして、経営陣との役割分担を意識した行動をとることを勧めています。社外取締役が細部の業務執行を行う場合、社外取締役に代わる執行の監督者が不在となり、コーポレートガバナンスの観点から逆効果となる可能性もあるため、社外取締役は、非業務執行という立場を踏まえ、過度に細かい業務執行に立ち入らないことが重要であると指摘しています。 ・経営陣のリスクテイクをサポートする役割 社外取締役の基本的な役割は経営の監督であるのですが、この「監督」という言葉が、経営陣のリスクテイクに対してブレーキを踏む役割と受け取られがちですが、むしろ株主から付託を受けた資本を適切に運用し、資本コストを十分に上回る収益性を実現するためには適切なリスクテイクを行っていく必要があり、取締役会で十分に議論を尽くして決定した経営戦略や投資に関して、監督者として、経営陣と共に、様々な投資家から成る資本市場に対して説明責任を果たし、経営陣のリスクテイクを支えるという重要な役割という意味合いで受け取るべきと指摘しています。 《心得2》社外取締役は、社内のしがらみにとらわれない立場で、中長期的で幅広い多様な視点から、市場や産業構造の変化を踏まえた会社の将来を見据え、会社の持続的成長に向けた経営戦略を考えることを心掛けるべきである。 会社の持続的な成長と中長期的な企業価値の向上をさせるために会社の経営戦略を検討し、決定することは取締役会の主要な役割・責務の一つであるとしていますが、現状の本企業においては、中長期的な経営戦略に関する取締役会での議論は短時間にとどまっています。 そこで、会社の経営戦略の立案は、一義的には社長・CEOを中心とする経営陣が行うものですが、取締役会において経営陣の案について検討し、決定する際には、社外取締役は、経営陣の説明をよく聴いた上で、社内のしがらみにとらわれない立場から、市場や産業構造の変化を踏まえた会社の将来を見据え、中長期的で幅広い多様な視点を提供することは、会社の持続的な成長と中長期的な企業価値の向上を図るという役割を果たす上で極めて重要です。 ・社外の視点 雇用の流動性の低い日本企業では、独自の「社内の常識」が形成されやすいため、社外取締役が社内の常識にとらわれやすい視点から、会社の意思決定の妥当性をチェックしていくことが重要になります。社外取締役としては、「社内の常識」が世の中の常識と乖離していると感じた場合には、その旨を率直に指摘し、十分な議論を行い、必要な場合には再考を促すことが求められます。 ・中長期的な視点 社外取締役には、経営戦略を議論する際に中長期的な視点に立つことはもちろん、個別の業務執行の決定に関しても、会社の中長期的な経営戦略との整合性があるかという視点から確認することが求められます。また、運用方針によりさまざまな時間軸で投資を行う株主との関係においても、経営陣が中長期的な時間軸で経営戦略を考えられるようにサポートすることが重要です。 また、「未来」への中長期的な視点だけではなく、これまで会社が取り組んできたことが現在の取組にどのように繋がっていて、それが将来の会社の持続的な成長と中長期的な企業価値の向上にどのように結びついていくのか、「過去から現在、未来へ」という中長期的な時間軸で捉えることも重要です。 ・持続可能性の視点 会社の持続的な成長と中長期的な企業価値を向上させるためには、ESGやSDGsの視点を含め、グローバルな潮流も踏まえた持続可能性を意識しつつ経営を行うことも求められています。しかし、経営陣を含む企業の従業員は、中期計画や年度予算があるため、どうしても目の前の事業機会や利益に焦点を当てています。これに対して、社外取締役には、そのような執行の立場も理解した上で、社内の人が気づきにくいこれらの視点を外部から取り込み、持続可能性も踏まえて経営の監督を行うことが求められます。 ・全体最適の視点 社外取締役は、特定の事業部門に対して執着や思い入れを持たない立場から、個々の事業部門での「部分最適」ではなく、全社レベルでの「全体最適」の視点を持つことが求められます。 《心得3》社外取締役は、業務執行から独立した立場から、経営陣(特に社長・CEO)に対して遠慮せずに発言・行動することを心掛けるべきである。 社外取締役は、社内のしがらみにとらわれず、社内の人が言いにくいことを言うことができる立場にあることから、業務執行から独立した立場として、あえて空気を読まずに、経営陣(特に社長・CEO)に対して遠慮せず、忖度なく発言・行動することを常に心掛けるべきであるとしています。 このような役割を十分に果たすためにも、社外取締役には会社及び経営陣からの独立性が求められます。具体的には、社外取締役には、必要な場合には辞任できる覚悟を含む精神的な独立性が重要であるとともに、会社に対して経済的に依存しすぎないことが重要であると指摘しています。 《心得4》社外取締役は、社長・CEO

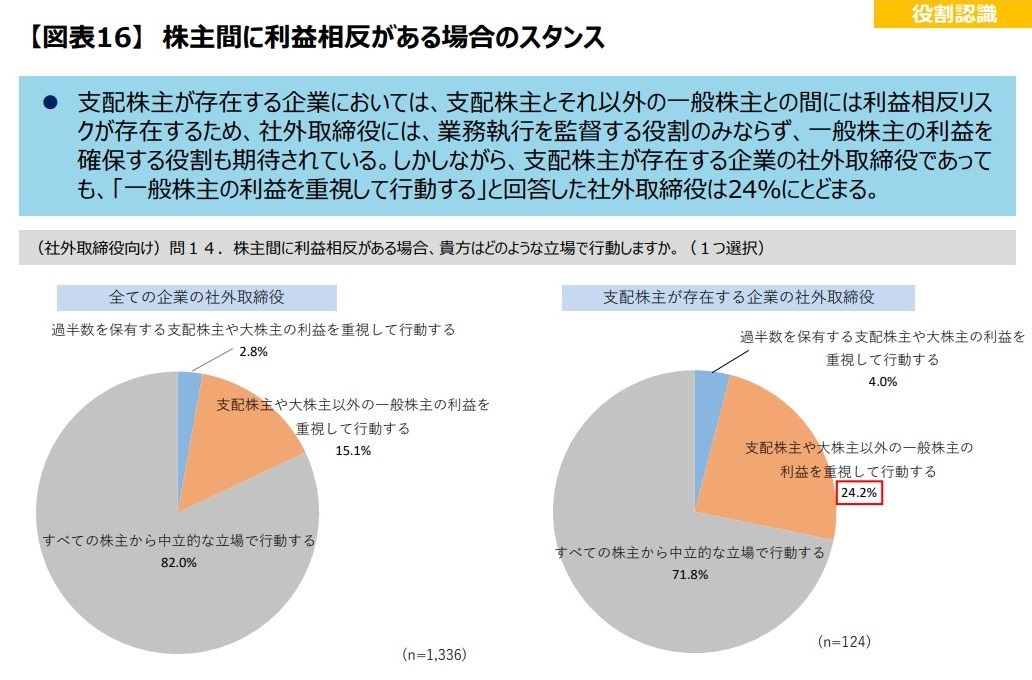

を含む経営陣と、適度な緊張感・距離感を保ちつつ、コミュニケーションを図り、信頼関係を築くことを心掛けるべきである。 社外取締役は、経営を監督するという役割を果たすため、経営陣と適度な緊張感・距離感を保つことが求められるものですが、実効的な監督を行うためには、率直な意思疎通により社内の状況をよく知ることが重要であり、そのためには、経営陣との間でそれぞれの役割について相互に尊重し合う信頼関係を構築することが不可欠です。 こうした観点から、社長・CEO を含む経営陣と、適度な緊張感・距離感を保ちつつ、コミュニケーションを図り、信頼関係を築くためには、「監督者」として一方的に自分の考えを述べるのではなく、経営陣の話をよく聴き、自分の意見に対する反論にも真摯に耳を傾ける謙虚な姿勢が望まれる、と指摘しています。 《心得5》社外取締役は、会社と経営陣・支配株主等との利益相反を監督することは、社外取締役の重要な責務である。 会社と経営陣・支配株主等との利益相反が生じ得る場面においては、利害関係のあり得る者がその判断に関与することは適切ではないため、独立的な立場から社外取締役が積極的に関与し、その妥当性を判断することが期待されます。 会社と経営陣や支配株主等との利益相反が生じ得る場面の例として、以下のような場面が考えらます。 ・MBO(マネジメント・バイアウト)や支配株主による従属会社の買収への対応 ・支配株主等との取引 ・敵対的買収への対応(買収防衛策の導入や実行等) ・第三者割当増資 等 社外取締役が中立的な立場で行動することは一般的には問題ありませんが、徳に支配株主が存在する企業においては、支配株主等とそれ以外の一般株主との間に利益相反リスクが存在するため、社外取締役は、単にすべての株主に対して中立的な立場ということではなく、支配株主等以外の一般株主の利益を確保する観点から判断・行動することが求められます。 第2章 社外取締役としての具体的な行動の在り方 第2章では、第1章で示した社外取締役に期待される役割を果たすために求められる具体的な行動の在り方について、社外取締役が関わる主な場面ごとに整理しています。 1.就任時の留意事項 会社側から社外取締役への就任を打診された際、就任依頼の趣旨に関する会社側の説明を踏まえて、自身が考える役割と会社期待している役割とのすり合わせを行った上で、自らの役割ミッションを明確に認識しておくべき。その際、社外取締役が機能を発揮するための前提となる取締役会のあり方や、自らが考える役割を果たすことに対して経営陣が前向きに考えているかどうか、会社側において必要なサポート体制の整備に取り組む意欲があるのかといった点について、確認しておくことが重要です。 2.取締役会の実効性を高めるための働きかけ コーポレートガバナンス・コードの基本原則4及び原則4-1を踏まえ、取締役会は、経営戦略や経営計画について建設的な議論を行うことに力点を置くべきであり、社外取締役も、取締役会の適切な議題設定及び活性化のための運営上の工夫などについて、積極的に働きかけていくことが望ましい。 (1)取締役会の開催頻度や審議時間、アジェンダセッティング 社外取締役は、会社がどのような取締役会を目指すのか(その役割・機能)を明確にした上で、取締役会がその役割や機能を果たすため、開催頻度や審議時間、付議事項が適切なものになっているかを確認し、必要に応じて見直しを促すことが求められます。実際のところ、日本の上場企業の取締役会はアメリカの上場企業に比べて、開催頻度が多い一方で1回あたりの審議時間が短く、経営戦略に関する議論を行うことがむずかしいのではないかとも言われています。 ①取締役会の在り方を明確にした上で、開催頻度や審議時間を見直す 取締役会の在り方として、経営戦略に関する議論を重視する場合には、個別の業務執行の決定に関する議案の割合を減らすことや、取締役会の1回当たりの審議時間を長くすることも考えられます。 ②アジェンダセッティングに関与し、取締役会の議案を絞り込み中長期的な経営戦略等の重要な議案に注力するよう求める ・取締役会の議案の絞り込みを求める コーポレートガバナンス・コードの補充原則4-12①においては、取締役会の審議項目数を適切に設定し、審議の活性化を図るべきであるとされています。限りある取締役会の時間を有効に活用するためには、執行側に任せることが相応しい議案については執行側に決定権限を委譲し、取締役会には報告のみにする等、取締役会の議案を絞り込み、重要な議案の議論に注力するべきです。これについて、個々の社外取締役が積極的な役割を担うのは難しい場合もありますが、取締役会議長を務める社外取締役が代表して役割を担うといったことが現実的な方法かもしれません。 個別の業務執行については、取締役会において取り上げる実質的な理由は何か、個別の業務執行について取り上げることが経営の監督を実効的に行う上でどの程度有効なのか、という観点から検討することが有益で、社外取締役としても、このような観点から意見を述べることが望まれています。 ・中長期的な経営戦略について、取締役会での議論を促す 日本企業の場合、中長期的な経営戦略に関する取締役会での議論は短時間にとどまっているので、社外取締役には、それらの議論の機会が不足していると考えられる場合には、取締役会の議題として取り上げるように働きかけることが望まれています。 ・事業ポートフォリオの見直しについて、取締役会での議論を促す 中長期的な経営戦略に関する議論を促すことや、経営陣から独立した立場で事業ポートフォリオに関する検討を働きかけるとともに、必要に応じて、事業の切り出しに関する経営陣の判断を後押しすること等も重要です。 ③中長期的な経営戦略等の重要な議案については、固まる前の中間段階から繰り返し議論することを求める 日本企業の現状では、中期経営計画の決定などの重要な議案について、執行側が固めた素案が取締役会に上程され、そのまま承認されているケースが多いと指摘されています。 しかしながら、そのような方法では、社外取締役の知見を取り入れることや中長期的な経営戦略に照らして方向性を抜本的に見直すことは難しいため、議案が固まる前の段階から、社外取締役を含めて繰り返し議論するように働きかけていくことも重要です。 (2)取締役会を活性化させるための運営の工夫 ①発言の機会を増やすための工夫 コーポレートガバナンス・コードの原則4-12は、「取締役会は、社外取締役による問題提起を含め自由闊達で建設的な議論・意見交換を尊ぶ気風の醸成に努めるべきである」としています。取締役会における審議を活性化させるためには、その第一歩として、取締役の発言を増やすことが必要です。そのためには、取締役会自体の審議時間を十分にとること(前述 2.1 参照)に加え、事前説明の充実等により議案説明にかかる時間を削減し、取締役会の進行を効率化すること、取締役の人数を実質的な討議が可能な人数にとどめることなどが考えられます。 ②その場で結論を得ることを目的としない議論の時間を設ける 取締役会における実質的な議論や意見交換を増やし、取締役会を活性化させるための一手法として、、取締役会の議題として、「決議事項」と「報告事項」の区分以外に、その中間的な位置づけの議題として、「検討事項」、「討議事項」、「協議事項」、「懇談事項」等と称して、その場で結論を出さないことを前提とした議論の時間を設けるなど、その場で結論を得ることを目的としない議論の時間を設けることが有用です。 ③取締役会で発言や決議を行う際の心掛け 社外取締役は、取締役会における貴重な発言機会を活かすため、簡潔かつ付加価値の高い発言をするよう心掛けるとともに、自らの発言に責任を持つということを意識することも重要です。 社外取締役としては、執行側に新たな気づきを与えるような建設的な質問や異なる視点や考慮事項の提示を行うことや、会社の大きな方向性(中長期的な経営戦略)に立ち戻っての議論を促すことが望まれます。 ④経営陣に対応を求めた事項について、対応状況をモニタリングする 取締役会で審議を行い、経営陣に一定の対応を求めた事項については、その後の対応状況について報告を求める等、進捗状況や検討状況をモニタリングすることが重要です。また、社外取締役としては、継続してモニタリングを行うための仕組みの構築を促すべきです。 (3)取締役会において建設的な議論を行うための情報共有や事前準備に関する取組 ①取締役会に向けて入念な準備を行うため、事前説明や資料の早期提供を求める 取締役会における議論の質を向上させ、建設的な議論を行うため、会社側から取締役会の事前の資料提供を受け、必要に応じて説明を求めることが有効です。また、事前に取締役会の資料を読み込み、入念な準備を行うためには、準備期間が必要不可欠であるため、取締役会の資料の早期提供(例えば、概ね3日前までの提供)を求めることも考えられます。 ②社内における検討経緯について情報共有を求める 取締役会における議論の質を向上させ、建設的な議論を行うためには、経営会議等の社内会議における議論内容(特に反対意見の概要や結論に至った理由)等、社内での検討経緯について把握することが重要です。社外取締役としては、それらの内容について取締役会での説明・報告を求めるほか、経営会議等への出席や、議事録や会議資料の閲覧を求めることが考えられます。 ③事実確認等の簡単な質問は事前準備の段階で済ませ、取締役会では議論を中心に行う 取締役会の時間を有効活用するため、取締役会の前の確認等で足りるような事項は事前に対応し、取締役会では可能な限り議論に時間を使うように心がけるべきです。 ④監査役等からの情報共有の仕組みを構築する 日々様々なリスク情報に接する監査役等(監査役、監査等委員、監査委員)と、それ以外の社外取締役との間での情報格差は非常に大きいため、取締役会等の場において、監査役等からそれ以外の社外取締役に対し、直近のリスク情報や、内部通報に関する分析等、監査役等が有する様々なリスク情報を報告し、共有するような仕組みを作ることも有意義です。 ⑤一定のテーマについて議論する任意の委員会を設ける 社外取締役が一定数以上存在している会社では、主要なテーマ(事業ポートフォリオの見直しやESG等のサステナビリティ等)について審議する委員会を設け、その委員会での検討結果を取締役会へ報告等を行うことにより、取締役会の時間を有効活用することが可能となるため、そのような任意の委員会の設置を設けることも有意義と言えます。 3. 指名・報酬への関与の在り方 監査役会設置会社及び監査等委員会設置会社における任意の指名委員会・報酬委員会の設置については、2018年のコーポレートガバナンス・コード改訂により原則化されて以降、対応する企業が増加しています。 社外取締役を中心に構成される指名委員会・報酬委員会の設置は、経営陣の指名・報酬について適切なガバナンスを働かせるための重要な仕組みであり、これら委員会の設置がされていない場合には、会社側に対してその設置を求め、適切なガバナンスが働くように促していくことも社外取締役の重要な役割です。

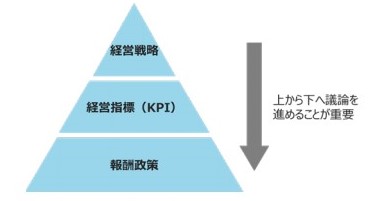

社外取締役による経営の監督は、平時は経営陣対する評価が中心になるところ、平時からの評価を通じて、会社の持続的な成長と中長期的な企業価値の向上に向け、適時・適切に社長・CEOの交代が行われることが重要です。 社外取締役としては、このような交代を行うための前提となる後継者計画の重要性を認識し、その算定・運用が適切に行われるように監督することが求められます。 日本企業の現状では、社長・CEOは社内昇格で就任する場合が多いので、会社の持続的に成長を実現するという観点からは、社内人事に限らず、幅広く候補者を検討することも有益です。グローバル競争の中で成長を目指す企業にとっては、外国人を含め、グローバルな人材層の中から候補者を選定していくことや、社外の人材を役員等のポストで採用し、将来の社長・CEO候補として育成していくこと等についても積極的に検討するように、社外取締役が後押ししていくことも重要です。 会社の持続的な成長と中長期的な企業価値の向上にとって最適でないと判断した場合、社長・CEOを再任しないまたは解任することの検討が必要になります。このような場合には、社外取締役には、主体的・主導的な役割が期待されます。あらかじめ解任の検討を行うべき基準を定め、それに基づいて検討を開始できる仕組みを構築しておくことも有用です。 (2)経営陣の報酬に関する社外取締役の対応の在り方 社外取締役の最も重要な役割である「経営の監督」を行う上で、会社の持続的な成長に向けて経営陣に対して適切なインセンティブを付与するための手段として、適切な報酬設計を行うことは重要です。 お手盛り防止という利益相反の観点にとどまらず、会社の持続的な成長と中長期的な企業価値の向上に向け、企業理念や経営戦略に基づく中長期的な経営目標と整合的な法州設計になっているかを確認することが重要であり、特に、適切なリスクテイクに対する後押しになっているか、グローバルな人材を確保できるか、といった観点が重要です。 4.取締役会、指名委員会・報酬委員会の実効性評価 取締役会の実効性評価に際しては、実施方法や実施結果について取締役会において議論し、PDCAサイクルを回していくことが求められています。実効性評価においては、取締役会の運営に関する課題のみならず、ガバナンスの実効性確保の観点から、幅広く課題を把握し、改善につなげていくことが期待されています。 (1)取締役会評価の実施に主体的に関与する 取締役会の実効性を高めるために、取締役会評価の実施に際して、社外取締役が主体的に関与していくことが望まれる。具体的には、実施手法に対して意見を述べることやアンケート項目の作成に関与することなどが考えられます。 (2)取締役会評価の実施に主体的に関与する 取締役会の実効性評価の結果について、社外取締役から経営陣に対してフィードバックを行い、経営陣にその結果を踏まえた改善策について検討するように促すことが望まれています。 その際には、ガバナンスの実効性確保の観点から幅広く課題を捉えることが重要です。 (3)社外取締役自身の評価を行う 社外取締役は経営の監督者であり、監督者である社外取締役を直接に監督する立場にある者は基本的に存在しないことから、独善に陥るリスクがあることを自覚し、会社の持続的な成長と中長期的な企業価値の向上のために社外取締役自身が十分な貢献ができているか、謙虚な姿勢で自己評価・自省を行い、自律的にPDCAサイクルを回していくことを心掛けるべきです。 各社外取締役がその役割を十分に果たせているかについて、客観的な評価を受ける仕組みとして、取締役会から、1人1人の社外取締役に対して、評価のフィードバックを行うことや、指名委員会等における社外取締役の指名や再任議案の議決に資するように実効性評価の概要を公表することなど有意義であると言えます。 (4)社外取締役自身の評価を行う さまざまな資質や背景を有する人材を組み合わせて取締役会全体として必要な資質・背景を備えさせる観点から、中長期的な時間軸で社外取締役の適切な構成を維持・確保するためのサクセッションプランについて、社外取締役自身が主体的に考えていくことも重要です。 その際、スキルマトリックス(取締役会に必要なスキルを分野ごとに表にまとめ、どの取締役がどの分野について知見や専門性を備えているかを示した表)を作成して確認する等により、会社が目指している取締役会のあり方を踏まえ社外取締役全体として必要なスキルセットが確保されるように配慮することが重要です。 5.取締役会以外の場でのコミュニケーション (1)社外役員のみでの議論の場を設ける コーポレートガバナンス・コードの補充原則4-8①においては、「例えば、独立社外者のみを構成員とする会合を定期的に開催するなど、独立した客観的な立場に基づく情報交換・認識共有を図るべきである」とされています。社外役員(社外取締役及び社外監査役)間で忌憚のない活発な議論を行うことは、社外役員間の信頼関係の構築につながります。また、積極的なコミュニケーションを通じて経営戦略等に関する方向性について認識共有(すり合わせ)を図ることで、社外取締役としての発言力を強め、取締役会における議論に独立した立場からの視点を入れることにもつながると考えられます。 社外役員のみでの議論の場の開催のタイミングについては、取締役会開催日との関係で、①取締役会の事前に開催する場合、②取締役会の終了後に開催する場合、③取締役会とは関係なく不定期に開催する場合が考えられます。 そのうち、特に、①取締役会の事前に開催するものは、論点や課題に対する各人の理解を深めるとともに、意見の形成に寄与し、取締役会の審議の活性化につながる効果が期待できます。一方、②取締役会の終了後に開催するものは、取締役会では発言に至らなかった疑問点や、発言のタイミングを逸してしまった意見を共有することができます。特に、取締役会での議論に対して他の社外取締役がどのような課題意識を持っているかを確認した上で、ある程度共通する課題意識についてはあらためて執行側にフィードバックすることにより、具体的な対応につなげることも可能です。 (2)取締役会以外のインフォーマルな議論の場を設ける 取締役会では時間的制約があるため、簡潔な意見表明を行うことが優先される場合もありますが、会社としての方向性や経営戦略といった大きなテーマを議論するためには、ある程度のまとまった時間が必要となります。時間的な制約が比較的少ないインフォーマルな議論の場を設けることにより、結論を出すことに縛られずに自由に意見交換を行うことができ、さまざまな問題について深堀することが可能となるのです。 (3)経営陣(特に社長・CEO)とのコミュニケーションを充実させる 社内役員が同席している平場では話しにくいこともあるため、社外取締役と経営陣(特に社長・CEO)との非公式な意見交換の場を設け、コーポレートガバナンスへの理解及び意欲や、経営環境をどう捉え、中長期的な経営戦略についてどのように考えているのか等について把握し、理解を深めることが重要です。 また、社外取締役と非業務執行の社内役員との非公式な意見交換の場を設けることも有意義であると考えられます。 6.投資家との対話や IR 等への関与 資本市場との対話を行うことも社外取締役の重要な役割であり、機関投資家からの期待も大きいと考えられます。 社外取締役と投資家との対話や IR 等を通じた投資家へ情報発信は、投資家を含めた資本市場の視点や評価を把握し、これを取締役会の議論に反映させるとともに、取締役会において検討し、決定した経営方針について投資家等に説明し、その理解と納得につなげる上で意義が大きいと言えます。 (1)投資家との対話を行い、その視点を取締役会の議論に反映させる 社外取締役は、投資家との対話を通じ、投資家が会社の状況をどのように見ているかという資本市場の視点を把握するとともに、投資家の意見に耳を傾け、会社の持続的な成長と中長期的な企業価値の向上に有用となり得るものは、取締役会での議論に反映させる役割を担っており、いわば投資家との窓口(インターフェイス)になることも期待されていると言えます。 社外取締役が投資家との対話を行うことについては、法令上必ずしも取締役会等による承認が必要となるものではないと解されていますが、社外取締役が投資家との対話に関する積極的な役割を果たしやすくするために、投資家から社外取締役との対話の要請があった場合等の対応方針や手続(例えば、主として対応する社外取締役(取締役会議長や筆頭社外取締役等)、取締役会への事前や事後の情報共有、取締役間の事前の意見交換)、情報管理方針(内部情報の取扱い等)等について、取締役会においてあらかじめ定めておくことも考えられます。 (2)監督者として投資家等への発信・説明を行う 会社の重要な経営課題については、取締役会において十分に議論した上で決定した方針について、取締役会の一員であり、経営を監督する立場にある社外取締役が投資家等に対して説明することは、社外取締役として説明責任を果たすとともに、取締役会として決定した方針の合理性や妥当性について投資家等の理解と納得につなげる上でも有効です。 特にガバナンスに関して、その一義的な担い手である社外取締役が投資家等に対して、現状の説明にとどまらず、自らの課題意識等について説明することは、ガバナンスが有効に機能していることへの信頼感の醸成にもつながる有効な方法であると考えられます。 7.情報収集、研修・研鑽 (1)能動的に情報を入手する コーポレートガバナンス・コードの原則4-13においては、取締役は「その役割・責務を実効的に果たすために、能動的に情報を入手すべきであり、必要に応じ、会社に対して追加の情報提供を求めるべきである」とされている。また、特に社外取締役は、会社内部の情報へのアクセスが相対的に限られている場合が多いため、コーポレートガバナンス・コードの補充原則4-13①においては、「社外取締役を含む取締役は、透明・公正かつ迅速・果断な会社の意思決定に資するとの観点から、必要と考える場合には、会社に対して追加の情報提供を求めるべきである」とされています。 社外取締役は、会社内部の情報へのアクセスが相対的に限られている場合が多いため、必要な情報は自ら積極的に取りに行く姿勢が求められています。 (2)研修及び研鑽 社外取締役として、社内にはない幅広い視点や洞察を持ち込み、取締役会等の議論に付加価値をつけるために、市場・産業構造の変化や業界動向、ESGやSDGsの大きな潮流等の国際情勢等について、能動的に情報を取りに行くほか、取締役会で議論すべき視点についての海外の最新動向を取り込めるよう、各種のセミナーや研修サービスの活用も含め、研鑽を積むことが有用です。 第3章 会社側が構築すべきサポート体制・環境 社外取締役がその役割・責務を充分に果たすためには、会社側において、社外取締役の役割について積極的に捉え、その機能の発揮に向けて社外取締役の活動をサポートする体制を整えることが必要であり、社外取締役の要望に応じて、あるいは会社側から能動的に、社外取締役の活動をサポートするための会社側の体制を充実させていくことが求められます。 1.社外取締役への情報提供に関するサポート体制・環境 (1)社内の情報にアクセスできる環境の整備 会社としての情報管理ポリシーについてあらかじめ確認した上で、社外取締役がいつでも必要なときに、過去に開催された経営会議等の社内会議、取締役会の資料、議事録等にアクセスできる環境を整えることが重要です。 (2)取締役会の運営・支援の役割を担う取締役会事務局の機能強化 社外取締役が活躍する上で、取締役会の運営・支援の役割を担う取締役会事務局の役割は重要であり、取締役会の議案の論点整理や事前の情報提供、平時から社外取締役が必要と考える情報を円滑に入手できるような環境整備等を行うことが望まれます。 (3)取締役会の事前説明及び資料の早期提供 取締役会に先立ち、議案の資料を事前配付(例えば、取締役会の3日前までの提供)するとともに事前説明を行うことは、限りある取締役会の審議時間を有効に活用し、建設的な議論を行うために必要不可欠です。 その際には、社外取締役が、社内の事情について必ずしも十分には精通していないことを前提に、取締役会において有意義な議論を通じて適切な判断を行うことに資するような形(論点整理や社内での検討経緯等)での情報提供を心掛けることが重要です。 2.外部の専門家を利用する費用面のサポート 特に経営陣との間に利益相反リスクがあるような局面や事業ポートフォリオの見直し等において、社外取締役が積極的な役割を果たすために、必要な場合には外部の専門家(弁護士や財務アドバイザー等)を利用できるよう、あらかじめ、取締役会に発議して取締役会として決定する仕組みを作っておく、あるいは合理的な範囲で社外取締役に権限を付与しておくことが考えられます。

基本原則2. 原則2-2. 補充原則2-2.①基本原則3. 基本原則4. 原則4-4 補充原則4-4.①

|