Ø �V�ݕ����v��̍쐬�i�V�U�Q���j �@�ꖔ�͓�ȏ�̊�����Ж��͍�����Ђ́A�V�ݕ��������邱�Ƃ��ł���B���̏ꍇ�ɂ����ẮA�V�ݕ����v����쐬���Ȃ���Ȃ�Ȃ��B �A��ȏ�̊�����Ж��͍�����Ђ��������ĐV�ݕ���������ꍇ�ɂ́A���Y��ȏ�̊�����Ж��͍�����Ђ́A�������ĐV�ݕ����v����쐬���Ȃ���Ȃ�Ȃ��B ��Ж@�V�U�Q���͑�P���ŁA������Ђ܂��͍�����Ђ��A�V�ݕ����v����쐬���邱�Ƃɂ��A���̎��ƂɊւ��ėL���錠���`���̑S�����͈ꕔ��V�ݕ����ݗ���Ђɏ��p�ł���|���K�肵�Ă��܂��B�V�U�Q���P���́A�V�ݕ������s�����Ƃ̂ł����Ђ̎�ނ�������Ђƍ�����ЂɌ��肷��ƂƂ��ɁA�P�Ђ܂��͂Q�Јȏ�̉�Ђ��V�ݕ����v����쐬���邱�Ƃɂ��V�ݕ������s�����Ƃ����J����ƒ�߂Ă��܂��B�V�ݕ����̏ꍇ�́A�V�ݕ����v��쐬��̎��_�ŁA�V�ݕ�����Ђ̌����`���̑S�����͈ꕔ�����p�����Ђ����݂��Ȃ��̂ŁA��Е����_��̑��肪���݂����A�z�������̏ꍇ�Ƃ͈قȂ�A�_���������邱�Ƃ��ł��Ȃ��킯�ł��B �P�̉�Ђ��V�ݕ������s���ꍇ�Ƃ��āA���Љ��⎝����Љ��ȂǃO���[�v���ĕ҂̎�@�Ƃ��Ă̗��p���l�����܂��B�Q�Јȏ�̉�Ђ��������ĐV�ݕ����v����쐬���邱�Ƃɂ��V�ݕ��������鋤���V�ݕ������\�ł��i�V�U�Q���Q���j�B�����V�ݕ��������p�����ꍇ�Ƃ��ẮA�O���[�v���ĕ҂̑��A�����I�Ȋ�Ɣ����⍇�ي�Ƃ̐ݗ��Ȃǂ̏ꍇ���l�����܂��B�P�ƐV�ݕ����̐V�ݕ����v��͑g�D�@�I�Ȑ��i�������A�����V�ݕ����ɂ�����V�ݕ����v��͑g�D�@�I���i�ɉ����č��I���ʂ̗��ʂ�����܂��B�V�ݕ����v�悪�g�D�@��̍s�ׂł��邱�Ƃ̈Ӌ`�Ƃ��āA�@�����Ƃ��Ċ��呍��̏��F��v����A�A��O�҂ɑ��Č��͂�L���铙�P�Ȃ���I���͂������͂����A�B�V�ݕ��������̎咣�͉�Е��������̑i���i�W�Q�W���P���j�ɂ��Ȃ���Ȃ�Ȃ炸�A�@���W�̑��������I�m�肪�}���Ă���Ȃǂ̓��F�������邱�Ƃ��ł��܂��B�����V�ݕ����̏ꍇ�ɂ́A�Q�Јȏ�̐V�ݕ�����ЊԂŋ������Ƃ⍇�ى�Ђ̌_���������̂����ʂŁA�����I�ɂ͋z�������_��̃��[�����ސ��K�p�����ꍇ�������ƍl�����܂��B ü

�V�ݕ����Ƃ� �V�ݕ����Ƃ́A1�Ђ܂��͂Q�Јȏ�̊�����Ђ܂��͍�����Ђ����̎��ƂɊւ��ėL���錠���`���̑S�����͈ꕔ���ɂ��ݗ������Ђɏ��p�����邱�Ɓi�Q���R�O���j�ł��B���Ȃ킿�A��Е����ɂ��V��Ђ��ݗ������ƂƂ��ɁA�V�ݕ����ɂ�菳�p�����Ώۂł��錠���`�����V�ݕ�����Ђ���V�ݐݗ���Ђɏ��p����܂��B�V��Ђ�ݗ����A�V�݂��ꂽ��ЂƂ̊Ԃŋz���������s���Ɠ������ʂƂȂ�܂����A�V�ݕ����ɂ��ꍇ�̕����A��Ђ̐ݗ��Ƌz�������̎葱������̉����āA�葱�����ȑf������Ă��܂��B ü

��Е����̎�� �E�z�������ƐV�ݕ��� ��Ђ��A���̎��ƂɊւ��ėL���錠���`���̑S���܂��͈ꕔ�������̉�Ђɏ��p�����邱�Ƃ��z�������ƌ����܂��B����ɑ��āA�V�ݕ����Ƃ́B��Ђ����̎��ƂɊւ��ėL���錠���`���̑S���܂��͈ꕔ����ҕ����ɂ��ݗ������Ђɏ��p�����邱�Ƃ������܂��B�z�������̏ꍇ�ɁA��Е������s�����̉�Ђ��z��������ЂƂ����A��Е����ɂ�茠���`�������p���鑤�̉�Ђ��z���������p��Ђƌ����܂��B�܂��A�V�ݕ����̏ꍇ�ɁA��Е������s�����̉�Ђ͐V�ݕ�����Ђƌ����A��Е����ɂ��~�瑽�ɐݗ����ꌠ���`�������p�����Ђ�V�ݕ����ݗ���ЂƂ����܂��B�V�ݕ����Ƃ́A���̎葱���Ɋ�Â��V��Ђ��ݗ�����A���̉�Ђɑ��ĕ�����Ђ̌����`�������p�������̂ł���A��Аݗ��̎葱�Ƌz���������̎葱����̉��������̂ł��B���������āA�V�ݕ����ɂ����ẮA�K���A�V�ݕ����ݗ���Ђ̊������A������ЂɌ�t����邱�ƂɂȂ�܂��B �E���I�����Ɛl�I���� ������Ђɑ��ď��p��Ђ܂��͐ݗ���Ђ��番���Ή�����t�����`�ԂI�����Ƃ����A������Ђ̊���܂��͎Ј��ɑ��ď��p��Ђ܂��͐ݗ���Ђ��番���Ή�����t�����`�Ԃ�l�I�����ƌ����܂��B���̋�ʂ́A�����@���ł͂���܂������A�����P�V�N�̉�Ж@����ɂ�蕨�I�����Ɉ�{������܂����B�������A��Ж@�̂��Ƃł����Ă��A������Ђ����̑Ή��Ƃ��Ď擾����A��Е����ɂ�茠���`�������p���鏳�p��Ђ܂��͐ݗ���Ђ̊������ɏ�]���̕��z�Ƃ��Ċ���Ɍ�t���邱�Ƃɂ������I�Ȑl�S�����Ɠ��l�̌��ʂ��邱�Ƃ͉\�ł��B�A�����J�ł̓X�s���E�I�t�ƌĂ�Ă��鎖�ƍĕ҂̌g�тł��B �E�P�ƕ����Ƌ������� ������Ђ��P�Ђł���ꍇ��P�ƕ����ƌ����A�Q�ȏ�̉�Ђ��������čs����Е��������������ƌ����܂��B�����̉�Ђ��A�P�Ђ̏��p��Ђɑ��ċz���������邱�Ƃ������z�������A�P�Ђ�V�ݕ�������ꍇ�������V�ݕ����Ƃ����܂��B�����V�ݕ����͉�Ж@�ɖ����̋K�肪����܂����A�����z�������̋K��͂���܂���B�������A�����̕�����Ђ��P�̏��p��ЂƂ̊Ԃŋz�������_��ꍇ�ɂ́A�e������Ђ����p��ЂƂ̊ԂŌʂɋz���������邱�ƂŁA�����I�ɋ����z���������\�ƂȂ�܂��B �E�O�p���� ������Ђ��z���������s���ꍇ�A���̑Ή������p��Ђ̐e��Ђ̊����Ƃ��邱�Ƃ��\�ł���B���̂悤�ȉ�Е������O�p�����Ƃ����܂��B�q��Ђɂ��e��Њ����̎擾�͌����Ƃ��ċ֎~����Ă��܂����A�q��Ђ��O�p�������s�����߂ɐe��Њ������擾����ꍇ�ɂ��āB�q��Ђɂ��e��Њ����̎擾�E�ۗL�K���̗�O�K�肪�u����Ă��܂��B���Ȃ킿�A�z�������ɂ����鏳�p��Ђ́A������ЂɌ�t���鏳�p��Ђ̐e��Њ����̑������Ȃ��͈͓��ŏ������邱�Ƃ��ł��A��Е����̌��͔������܂ł̊ԁA�z�������𒆎~�����ꍇ�������A�e��Њ�����ۗL�������邱�Ƃ��ł��܂��B ü

��Е������p������ǖ� �E�l���` ��Е����́A�l���`����ɂ����Ă���߂ĕp�ɂɗp�����A�����ł͕K�{�̃c�[���ƂȂ��Ă��܂��B�l���`�ŗp�����鑼�̎�@�A�Ⴆ�Ί������n�A�����A���������ł́A�ǂ����Ђ̎��ƂƎ��Y�E���̂��ׂĂ�ΏۂƂ��Ă��邽�߂ɁA�����葤���猩���ꍇ�A���X�N���傫���������邢�͖��͂̂Ȃ����������O���邱�Ƃ��ł��܂���B����ɑ��āA��Е����̏ꍇ�ɂ́A���̑Ώۂ�����ł��邽�߃j�[�Y�ɏ_��ɑł���̂ł��B �܂��A��Е������l���`�ŗp����ꍇ�A�@�����肠�邢�͔����肪�ݗ������M��Ђ���Е����ɂ��Ώێ��Ƃ����p���钼�ړI�ȕ��@�ɉ����āA�A����肪�Ώێ��Ƃ���Е����ɂ�蕪��������ŁA��Е����ɂ��Ώێ��Ƃ����p������Ђ̊��������n������@���p�����邱�Ƃ������悤�ł��B����ɁA�B���َ��Ƃ�g�����邱�Ƃ�����܂��B �E�O���[�v�����ƍĕ� ��Е����́A�O���[�v�����ƍĕ҂ɂ����Ă��p�ɂɗ��p����Ă��܂��B��̂ƂȂ�e��Ђ̎P���ɑ����̎q��Ђ����݂��ˊ�ƃO���[�v��z�肷��A���̌`�Ԃ́A�@�e��Ђ���ꕔ�̎��Ƃ��o���Ďq��ЂƂ���P�[�X�A�A�e��Ђ���ꕔ�̎��Ƃ��o���Ċ����̎q��ЂƓ�������P�[�X�A�B�q��Ђ̎��Ƃ̈ꕔ�𑼂̎q��ЂɈڊǂ���P�[�X�A�C�����̎q��Ђ��炻�ꂼ��̎��Ƃ��o���ĐV���ɐݗ�����q��Ђɓ�������P�[�X�A�ȂǑ��푽�l�Ȃ��̂��\�ƂȂ�܂��B ü

��Е����̂��߂̎��O���� �E��Е����̗��āE���� �@�j��Е����𗧈Ă���ɍۂ��Ă̌������� �A.�X�g���N�`���[ ��Ђ̎��Ƃ̈ꕔ�܂��͑S���𑼂̉�ЂɈړ]�E�p��������葱���Ƃ��ĉ�Е�����I�������ꍇ�A���̋�̓I�ȃX�g���N�`���[�ɂ́A�l�X�ȑI����������܂��B����͎��̂悤�Ȃ��̂ł��B �@�z���������A�V�ݕ����� �ΏۂƂȂ鎖�Ƃ𑼂̉�Ђɏ��n����ړI�ʼn�Е��������{����̂ł���A������Ή��Ƃ���z�������̕��@�ɂ�邱�Ƃ����ړI�ȕ��@�ł����A�V�ݕ����ɂ��ΏۂƂȂ鎖�Ƃ����p�����������Őݗ���Ђ̊��������ׂď��n������@�ɂ��A�ΏۂƂȂ鎖�Ƃ����n������@���l�����܂��B���̑I���̍ۂɈ�ʓI�Ɍ������ׂ��@����̗��ӓ_�Ƃ��Ď��̂悤�Ȃ��̂��l�����܂��B ��.�V�ݕ����̏ꍇ�ɗ��p�\�ȑΉ��̎�ނɂ��Ă̐��� �V�ݕ����̏ꍇ�ɂ́A��Е����ɍۂ��Ċ����s���邱�Ƃ��K�v�ł���A����������Е����v��̕K�v�I�L�ڎ����ƂȂ�܂��B���̓_�ɂ��ẮA���p��Ђ̊����̌�t���K�{�ł͂Ȃ��z�������Ƃ̈Ⴂ�ł��B����ɁA�V�ݕ����̏ꍇ�́A���Ƃ����p����V�݉�Ђ��A���̏��p���Ƃ̑Ή��Ƃ��Ċ����ɉ����āA�ЍA�V���\�A�V���\�t�Ѝ���t���邱�Ƃ͔F�߂��Ă��܂����A����ɈȊO�̋��K����Ή��Ƃ��邱�Ƃ͔F�߂��Ă��܂���B ��.���F�Ƃ̊W ��Е����̑ΏۂƂȂ鎖�ƂɕK�v�ȋ��F����Е����̌��͔����ɂ�菳�p��Ђ܂��͐ݗ���Ђɏ��p����邩�ۂ��ɂ��ẮA�e���F�̍����@�߂ɂ���Č��܂��Ă��āA���p��Ђ܂��͐ݗ���Ђ͑ΏۂƂȂ鎖�ƂɕK�v�ȋ��F��V���Ɏ擾���Ȃ���Ȃ�Ȃ��ꍇ�������̂ł��B�܂��A���F�̎擾�̐\���͂����J�ɐݗ��ς݂̖@�l�ł��邱�Ƃ����߂���̂���ʓI�ł��B�Ƃ��낪�A�V�ݕ����̏ꍇ�́A�ݗ���Ђ̐ݗ��o�L���s��ꂽ���_�Ō��͂��������ݗ���Ђ��������邱�ƂɂȂ�A����܂łɑΏۂƂȂ鎖�ƂɕK�v�ȋ��F���擾���邱�Ƃ͂ł��܂���B���̂悤�Ȏ��Ԃ�����邽�߁A���炩���ߎM�ƂȂ��Ђ�ݗ����ĉ�Е����̑ΏۂƂȂ鎖�ƂɕK�v�ȋ��F�̎擾�\�������O�ɐi�߁A�V�ݕ����ł͂Ȃ��A�M��Ђɑ��ċz���������s���̂���ʓI�ł��B ��.���̑��̎��� �V�ݕ����̏ꍇ�́A�z�������Ƃ͈قȂ�A�ݗ���Ђ̒芼�A������A�č��A�ݗ���Ђ̑g�D�Ɋւ��鎖�����V�ݕ����v��̕K�v�I�L�ڎ����Ƃ���Ă���A�V�ݕ����̏ꍇ�ɂ͐ݗ���Ђɕ�����Ђ̎��Ȋ��������p���邱�Ƃ͂ł��܂���B�܂��A�z�������́A�z�������_��ɋL�ڂ��ꂽ���͔������Ɍ��͂���̂ɑ��ĐV�ݕ����͐ݗ�������Ђ̐����̓��Ɍ��͂��A�����̑ΏۂƂȂ鎖�Ă̌����`�������p���܂��B �A��Е����ɂ�芄�蓖�Ă���Ή����ǂ����邩 ��Е����ł́A�V�ݕ����̏ꍇ�̈��̗�O�������āA���p��Ђ܂��͐ݗ���Ђ̊����ȊO�̑Ή��A�Ⴆ�A���K�A�ЍA�V���\���̑���Ή��Ƃ��ėp���邱�Ƃ��\�ł��B�Ή��̑I���Ɋւ���@����̗��ӓ_�͎��̂Ƃ���ł��B ��.�Ŗ���̓K�i���̌��� ��Е����ł͏��p��Ђ������͏��p��Ђ̂P�O�O���e��Ђ̊�������Е����̑Ή��Ƃ��邱�Ƃ��Ŗ���̓K�i��Е����̗v���Ƃ���Ă��܂��B���������āA����ȊO�̏ꍇ�ɂ��ĐŖ���͓K�i��Е����ƂȂ�܂���B ��.�V�ݕ����̏ꍇ�̑Ή��̗��p�̐��� �V�ݕ����̏ꍇ�ɂ́A�ݗ���Ђ��A���̊����ɉ����āA�ЍA�V���\�A�V���\�t�Ѝ���Е����̑Ή��Ƃ��Č�t���邱�Ƃ͔F�߂��Ă��܂����A���K���̑��̍��Y�̌�t�͔F�߂��Ă��܂���B ��.�l�I�����̏ꍇ�̑Ή��̗��p�̐��� �l�I�����i������Ђ̊���E�Ј��ɑ����p��Ђ܂��͐V�݉�Ђ���Ή�����t�����ꍇ�j�̏ꍇ�ɁA���z�\�z�ɂ���]���̔z���̋K�����邱�ƂȂ��A�����̌��͔������ɏ�]���̔z���Ƃ��ĕ�����Ђ̊���ɑΉ�����t����ꍇ�ɂ́A���p��Ђ܂��͐ݗ���Ђ̊����ȊO�̑Ή��̊������T�������łȂ���Ȃ�܂���B ��.�e��Њ��� ��Е������z�������ōs���ꍇ�A���p��Ђ̐e��Ђ̊�������Е����̑Ή��Ƃ��āA������ЂɌ�t���邱�Ƃ��\�ł��B ��.���Ή� �z�������̏ꍇ�́A���Ή��Ƃ��邱�Ƃ͉\�ł��B�Ⴆ�A�P�O�O���̎��{�W�ɂ���e�q��ЊԂŋz���������s���ꍇ�ł��B �B�Ή��̊�������Ђɑ��čs���̂��A������Ђ̊���ɑ��čs���̂� �Ή��̊�������Ђ̊���ɑ��čs���ꍇ�A�����Ƃ��ĕ�����Ђ̊���Ɍ�t�ł���Ή��͏��p��Ђ܂��͐ݗ���Ђ̊����Ɍ��肳��܂��B����Ђ̂悤�ȑ����̊��傪���݂����Ђ��A�Ή�����Ђ̊���Ɍ�t����`�ʼn�Е�������P�[�X�͏��Ȃ��A���̂����͔���̎q��Ђ̎��Ƃ�ΏۂƂ���O���[�v���̎��ƍĕ҂̍ۂŗ��p�������x�ł��B ��.�l�I�����ɂ�����Ή��̐��� �Ή��̊�������Ђ̊���ɑ��čs����Е����́A������Ђɑ��镪���̑Ή��̌�t�ƁA��]���̔z���܂��͑S���擾�����t�����̎擾�̑Ή��Ƃ��āA������Ђ̊���ւ̕����̑Ή��Ƃ����\���ɐ�������Ă��܂��B ���p��Ђ������͏��p��Ђ̂P�O�O���e��Ђ̊�������Е����̑Ή��Ƃ��邱�Ƃ��Ŗ���̓K�i��Е����̗v���Ƃ���Ă��܂����������āA����ȊO�̏ꍇ�ɂ��ĐŖ���͓K�i��Е����ƂȂ�܂���B����A�����̐������ĕ�����Ђ�����ɑ��ď��p��Ђ܂��͐ݗ���Ђ̊����ȊO�̑Ή�����t����ꍇ�ł��A��Е����Ə�]���̔z����g�ݍ��킹�čs�����Ƃ͉\�ł��B�������A���̏ꍇ�͒ʏ�̏�]���̔z�����Ɠ��l�̎葱���ނ��ƂɂȂ�A���z�\�z�ɂ��z���K�����邱�ƂɂȂ�܂��B ��.�l�I�����ɂ�������ҕی�葱�� ���I�����̕�����Ђ̍��ҕی�葱���̑ΏۂƂȂ���҂́A������Ђɑ��Ă��̖����̗��s�𐿋����邱�Ƃ��ł��Ȃ����҂Ɍ����܂����A�l�I�����̏ꍇ�͕�����Ђ̂��ׂĂ̍��҂ƂȂ�܂��i�V�W�X���P���Q�����ʏ��j�B �����̑I��������ۂɂ́A�@����̗��ӓ_�����ł͂Ȃ��A����̖ړI��B�����邽�߂ɉ����K�����������邱�Ƃ��d�v�ƂȂ�܂��B��Е�����p��������̖ړI���ʂ���Ǝ��̂Ƃ���ƂȂ�܂��B �A.������Ђɂ�鎖�Ə��n�ړI�ł̉�Е��� ����̑ΏۂƂȂ鎖�Ƃ����p��Ђɏ��n����ړI�ʼn�Е������s���ꍇ�ł��B���̏ꍇ�A�����Ή��͏��p��Ђ̊����ł͂Ȃ����p��Ђ̎��ƃ��X�N���Ȃ����K�ł��邱�Ƃ���ʓI�ł��B �C.������Ђɂ�鏳�p��Ђ̂�����u�t�擾�v�ړI�ł̉�Е��� ����̑ΏۂƂȂ鎖�Ƃ����p��Ђɋz�������ɂ��ړ]�E���p�����������ŁA���̑Ή��Ƃ��ď��p��Ђ̊������擾���āA���p��Ђ̎x�z����Ƃ����ꍇ�ł��B �E.�W���C���g�x���`���[�̑g���ړI�ł̉�Е��� �����̉�Ђ��V���C���g�x���`���[��g�������@�Ƃ��Ă���Е����𗘗p���邱�Ƃ��ł��܂��B���̏ꍇ�ɂ́A�W���C���g�x���`���[�̑ΏۂƂȂ鎖�Ƃ̓W���C���g�x���`���[��g�����邻�ꂼ��̉�Ђ̎��Ƃ̈ꕔ�Ƃ������Ƃ�����A���̉�Ђ������W���C���g�x���`���[�ɋ��o�����̉�Ђɂ͌����o�����s���Ƃ����͏ꍇ�����蓾��B�v �G.�O���[�v�����ƍĕҖړI�ł̉�Е��� �e��Ђ̎��ƂƎq��Ђ̎��Ƃ��邢�͕����̎q��Ђ̎��Ƃɏd�����镔��������ꍇ�ɁA�d�����Ă��镔������Е����ɂ�蓝�����Đ���������A�܂��A����̎��ƕ���ɂ��ĉ�Е�����p���ĕ��Љ������肷��ȂǁA�O���[�v���̎��ƍĕ҂ɗ��p�ł���B �C.�Ή��̌��� ��Е����ł́A�z�������̏ꍇ�̈��̗�O�������āA���p��Ђ܂��͐ݗ���Ђ̊����ȊO�̑Ή��A�Ⴆ�A���K�A�ЍA�V���\�A�����̑��̎��Y�⌠���ɂ��Ă��Ή��Ƃ��ėp�����邱�Ƃ��\�ł��B�ȉ��Ŗ@����̗��ӓ_�������Ă����܂��B �@�Ŗ���̓K�i���̌����� �ݗ���Ђ܂��͏��p��ЁA���p��ЂP�O�O���e��Ђ̊������Ή��Ƃ��邱�Ƃ��Ŗ���̓K�i��Е����̗v���̈�Ƃ���Ă��܂��B�]���āA����ȊO�̑Ή���I������ꍇ�ɂ͐Ŗ���K�i��Е����Ƃ͂Ȃ�܂���B �A�V�ݕ����̏ꍇ�̗��p�̐��� �V�ݕ����̏ꍇ�́A�ݗ���Ђ��A���̊����ɉ����āA�ЍA�V���\�܂��͐V���\�t�Ѝ���Е����̑Ή��Ƃ��Č�t���邱�Ƃ͔F�߂��Ă��܂����A���K���̑��̍��Y�̌�t�͔F�߂��Ă��܂���B �B�l�I�����̏ꍇ�̗��p�̐��� �l�I�����̏ꍇ�ɁA���z�\�z�ɂ���]���̔z���K�����邱�ƂȂ��A�����̌��͔������ɂ����ď�]���̔z���Ƃ��ĕ�����Ђ̊���ɑ��ĉ�Е����̑Ή�����t����ꍇ�́A���p��Ђ܂��͐ݗ���Ђ̊����ȊO�̑Ή��̊������T�������ł���K�v������܂��B �C�e��Њ��� ��Е������z�������ōs���ꍇ�A���p��Ђ̐e��Ђ̊�������Е����̑Ή��Ƃ��Č�t���邱�Ƃ��\�ł��B��Ж@��A�q��Ђɂ��e��Њ����̎擾�Ɋւ��Ă͈��̋K�����ۂ���Ă��܂����A�g�D�ĕҎ���ɍۂ��Đe��Ђ̊�����g�D�ĕ҂̑Ή��Ƃ��Č�t����ꍇ�ɂ́A���̌��x�ɂ����Ďq��Ђ��e��Њ������擾���邱�Ƃ��\�Ƃ���Ă���A�z�������̏ꍇ�����Ă͂܂�܂��B �D���Ή� �z�������̏ꍇ�͖��Ή��Ƃ��邱�Ƃ���Ж@�ł͉\�ł��B�Ⴆ�A�P�O�O���̎��{�W�̂���e�q��ЊԂ��邢�͂P�O�O���e��Ђ̎x�z���ɂ���q��ЁE����ЊԂŋz���������s���ꍇ���͖��Ή��ʼn�Е������s���ꍇ�����Ȃ�����܂���B����A�V�ݕ����̏ꍇ�́A�ݗ���Ђ̐ݗ����Ɋ����s����K�v������܂��B �E.���̕��̌������� �@�������� �����̉�Ђ����ꂼ�ꕪ����ЂƂ��ĐV���ɐݗ������ЂɎ��Ƃ��ړ]�E���p������ꍇ�������V�ݕ����Ƃ����܂��B�e������Ђ͋����ŐV�ݕ����v����쐬����K�v������܂��i�V�U�Q���j�B�V�ݕ������s�������̉�Ђ̂��ׂĂŎ������̏��F�Ď��_�ŁA�͂��߂ĐV�ݕ����v�悪�쐬���ꂽ���ƂƂȂ�܂��B �܂��A�����̉�Ђ����ꂼ������̉�ЂɎ��Ƃ����p������ꍇ�������z�������Ƃ����܂��B���̏ꍇ�A������Ђ����p��ЂƂ��镡���̋z����������s���čs���ꍇ�ɂ́A���̂܂܂ł���ǂ��炩��������ɂ��Č��͂������Ă��܂������ꂪ����A���ꂼ��̋z�������_��ɂ����đ��݂ɂ��̎��s���~�����Ƃ���Ƃ������_���̎蓖�Ă��s���K�v������܂��B �A���呍��̑������̎葱���ɂ����銔��̊֗^�̒��x ����Ђ̂悤�Ȋ��吔��������Ђł́A���呍��̏��W����ъJ�Â��āA���̏��F���c���o�邱�Ƃ̎葱���I���S���傫���A�܂��A�������Ԃ������ɂ킽��B�����̂��Ƃ���A��Е����̍s���ꍇ�ɂ́A���呍��c�̗v�ۂ⊔�唃�搿�����s�g�̉\���Ȃǂɂ��ĐT�d�Ɍ������Ă����K�v������܂��B �B��v�E������̌��� ��Е����̋�̓I�ƃX�g���N�`���[�����̋�̓I�Ȏ����W�ɂ��A���Y�̕]���A�̂��̌v��̉ہA�J�z�������̎戵���A�����ېł̗L���ɂ��āA��v�E�Ŗ���̎戵�����ς���Ă���\��������܂��B���ۂɉ�Е����̃X�g���N�`���[����������ۂɂ́A�ǂ̂悤�ȉ�v����ѐŖ���̍��ق����邩��c�����邱�Ƃ��d�v�ł��B �C����Ђ̎����I������ ������Ђ�����ЁA���p��Ђ�����ЂƂ���z���������s�������ʁA����Ђł��鏳�p��Ђ̎��Ԃɒ������ύX�����������I���������F�߂��Ȃ��悤�ȏꍇ��A����Ђ���Е����ɂ�肻�̎��Ƃ𑼂̉�Ђɏ��p�����邱�Ƃɂ�����Ђ̎��̂��Ȃ��Ȃ�����I���������F�߂��Ȃ��悤�ȏꍇ������_�ɗ��ӂ��Ȃ���Ȃ�܂���B �A�j��Е����̃X�P�W���[�� ��Е����̂��߂ɉ�Ж@�ŕK�v�Ƃ����葱�������ׂčs�����߂̍ŒZ���Ԃ́A��Е����_��E�v��̒����E���肩���Е����̌��͔������܂ł̖�P�P���ł��B�������A���ۂɂ͉�Ж@��̎葱���ȊO�ɂ��l�X�Ȏ�����̉ۑ�̌����⏀����Ƃ��K�v�ƂȂ�A���������ԁi���J���A�ꍇ�ɂ���Ă͂P�N�j�ɂȂ邱�Ƃ���ʓI�ł��B�����ł́A����Г��m�̉�Е����𗘗p������K�͂Ȏ��Ə��p�s���ꍇ���Ƃ��āA�ʏ�K�v�Ƃ����i�K�͎��̂悤�ɂȂ�܂��B �@�閧�ێ��_��̒��� ��Е����Ɋւ������ɂ��Ė{�i�I�Ȍ������n�߂�O�ɁA�����ҊԂʼn�Е����Ɋւ��錟���E�����s���Ă��鎖���₻�̌����E�����e�Ɋւ���閧��ێ����邱�Ƃɉ����āA��Е����̑ΏۂƂȂ鎖�Ƃ�A��Е����̑Ή��Ƃ��Ċ����s����ꍇ�ɂ́A�����s���鏳�p��Ђ̎��Ɠ��̏�A��ʂɂ͌��J����Ă��Ȃ������������邱�ƂɂȂ邽�߁A�����̏�ɂ��Ĕ閧��ێ����邱�Ƃ𑊌݂ɍ��ӂ��Ă����K�v������܂��B�v �A��P���f���[�E�f���W�F���X�̎��{�^��������ψ���ւ̎��O���k �閧�ێ��_���������ƁA�f���[�E�f���W�F���X���n�܂�܂��B�����Ƃ��A����ɂ��Č��\�����O�̒i�K�ł́A�f���[�E�f���W�F���X���鑤���f���[�E�f���W�F���X���s�����̗v���ɉ����K�v�Ȏ����E�������W������ɓ����邽�߂ɏ\���ȑ̐������邱�Ƃ�����ȏꍇ�����Ȃ�����܂���B�]���āA�ʏ�́A��K�͂Ȏ���̏ꍇ�́A���\�����O�̒i�K�ł́A�\���ȃf���[�E�f���W�F���X�����������邱�Ƃ�����ƂȂ�܂��B ��K�͂Ȏ���ł́A�Ɛ�֎~�@��̖�肪�Ȃ����Ƃ��������疾���ł���P�[�X�͏��Ȃ��A����̌��\�O�Ɍ�������ψ���ւ̎��O���k�̗v�ۂ��܂߁A�T�d�Ɍ�������K�v������܂��B �B��{���ӏ��̒��� �����̉�Е����v��̊m��Ɏ���O�̒i�K�ł́A���������̏ꍇ�Ȃǂ͉�Е����Ɋւ���o���܂��͊�{���ӏ��Ƃ����������������킳���ꍇ���l�����܂��B���̕����̋L�ړ��e�ɂ��ẮA���̂悤�ȕ������������ړI�A��{���ӏ������̃^�C�~���O�A��Е����̓�����Ђ̑����ɂ���đ傫���ς���Ă��܂��B��ʓI�ɂ͉�Е����̌����⏀���ɂ͑���Ȏ�ԂƃR�X�g�������邽�߁A��Е����Ɍ������{�i�I�Ȍ����⏀�����J�n����O�ɓ�����Ђ̑����̃��x���ʼn�Е����Ɍ��������ʔF�������ʂ̌`�ŋL�^�ɗ��߂����Ƃ����v�����������Ƃ���A���̗v�����[�������Ƃ�ړI�Ƃ��Ē�������邱�Ƃ������ƍl�����܂��B �C����̌��\ ����Ђ��҂Ƃ������ŁA��Е��������s���邱�Ƃɂ��Č��肵���ꍇ�́A�����@����ы��Z���i������̋K���ɏ]���A���̎���Ɋւ��鎖�������\���Ȃ���Ȃ�܂���B��{���ӏ����������ꍇ�ɂ́A���̒����̒i�K�Ō��\���邱�ƂɂȂ�܂��B �D��Q���f���[�E�f���W�F���X�̎��{ ��{���ӏ��������܂łɖ{�i�I�ȃf���[�E�f���W�F���X���������Ă��邱�Ƃ͋H�ł���A�ʏ�̏ꍇ�A��{���ӏ���������ŏI�_��̒������܂Ńf���[�E�f���W�F���X���s���A���������邱�ƂɂȂ�܂��B �E�������^�m��^�����v��̍쐬 ��{���ӏ�������́A���̓��e�Ɋ�Â���Е����̎�����̑��̏ڍׂȏ����ɂ��čŏI�����s���A���̓��e���m�肵�A�����v��̍쐬�ւƌ����Đi�ނ��ƂɂȂ�B �F����E�]�ƈ��E����擙�̊W�҂ւ̐��� ��Е����ɂ��������́A�ΏۂƂȂ鎖�Ɠ��e�₻�̋K�͂̂�����ɂ��A�ΏۂƂȂ鎖�Ƃɏ]�����Ă���]�ƈ����܂߂��e�����҂̏]�ƈ���A����擙�̊W�҂ɑ傫�ȉe����^���邱�ƂɂȂ�܂��B��Е����̑ΏۂƂȂ鎖�Ƃɏ]�����Ă���]�ƈ��ɂ��ẮA���̌������s���ɊQ����邱�Ƃ�h�����߁A�J���_�p�@�ɂ����āA�]�ƈ��ɑ��čs���ׂ������̓��e�Ǝ�����J���_�p�̎葱���ɂ��ē��ʂ̒�߂��Ȃ���Ă��܂��B�����͍ŏI�_�������ꂽ���_�œK�p����܂��B���ۂɂ́A������\�̎��_����K�v�ɉ����ēK�X�A�O�|���ŁA�]�ƈ��ւ̐������J���g���Ƃ̋��c�����J�n���Ă��܂��B �܂��A��Е��������s����ɂ������ẮA��̓I�ȃX�g���N�`���[�ⓖ���҂̋K�́A��Е����̑ΏۂƂȂ鎖�Ƃ̋K�́A�Ή��̊z���ɉ����āA���呍��ł̓��ʌ��c�ɂ�鏳�F����K�v������A�܂����Ί���ɂ�銔�唃�搿�����̍s�g������邽�߁A����̗�����w�͂��K�v�ƂȂ�܂��B �G�����@�Ή��^���F�� ��Е����ɂ�鎖�Ɠ����̌��ʁA���̎������ō����s��V�F�A���������ƂɂȂ铙�A���m�ɋ����������I�ɐ������邨���ꂪ�Ȃ��Ɣ��f���邱�Ƃ�����ꍇ�A�͏o���̃h���t�g�`�F�b�N���s���͂��o�O���k�s���B �܂��A��Е����̓����҂����O�ł����Ƃ�W�J���Ă���ꍇ�C�O���Ɩ@����ƂȂ邩�̃`�F�b�N�A���̍��ł����ƂȂ�Ȃ����̃`�F�b�N�ƁA�K�v�ȏꍇ�͎��O�Ղ��s���܂��B�܂��A��Е����̓����҂�������K���Ǝ�ł���ꍇ�ɂ́A�����O�̋K�����ǂƂ̎��O�Ղ��K�v�ƂȂ�܂��B �E�v���W�F�N�g�`�[���̑g������я��Ւf�̕K�v�� �@�j�v���W�F�N�g�`�[���̑g�� ��Е����̎��s�́A������Ђ̊���A�]�ƈ����܂߁A�����̊W�҂ɏd��ȉe����^���邱�Ƃ��������߁A�����ɂ��Ă̎�����ΊO�I�ɔ��\���邱�Ƃ��ł���i�K�܂ł́A�Г��ł́A�\�Ȃ����菭���̎҂݂̂���\�������v���W�F�N�g�`�[����g�����A���Ǘ����s�����ƂɂȂ�܂��B�Ⴆ�A�В��܂��͒S���̎���������[�_�[�Ƃ��āA�����͌o�c��敔��В����Ƃ����������̏����̒S���҂Ń����o�[���\�����A�����i�K�̌������s���܂��B���̌�̌����E�������i�ނɂ�āA�������A�@�����A�l�����Ȃǂ̊e��v�������獇���̒S���҂�I�肵�A�K�X�����o�[�ɉ���邱�Ƃ���ʓI�ł��B �����āA��Е��������\���ꂽ��́A��{�I�ɋ@�����ɂ��čl���ɓ����K�v���Ȃ��Ȃ邽�߁A���\�ƂƂ��ɁA�e�����̒S���҂���Ȃ�v���W�F�N�g�`�[����g�����A�Г��ł͍����̏����ɓ�����ƂƂ��ɁA�����������Ђ̃v���W�F�N�g�`�[���ƂƂ��ɏ����ψ����g�����A�����̏����A�������s�Ȃ����ƂɂȂ邱�Ƃ������悤�ł��B �v���W�F�N�g�`�[���ɂ́A�Г��̒S���҂����łȂ��O���̃A�h�o�C�U�[�i�ٌ�m�A�t�B�i���V�����E�A�h�o�C�U�[�A��v�m�A�ŗ��m���̑��j�𗘗p���邱�Ƃ����Ȃ��Ȃ��B �A�j���Ւf�̕K�v�� �A�D���Z���i����@��̃C���T�C�_�[�K�� ���Z���i����@�ł́A����Ђ̉^�c�A�Ɩ����Ɋւ��āA�����Ƃ̓������f�ɉe�����y�ڂ��悤�ȏd�v�Ȏ��������\�����O�ɁA���̎�����m�������̉�ЊW�ғ����A���̏���Ђ̊������̔������s�����Ƃ͋֎~����Ă��܂��i�����@�P�U�U���j�B����Ђ���Е����̌���������ꍇ�́A�����Ƃ̓������f�ɉe�����y�ڂ��悤�ȏd�v�Ȍ��莖���ƂȂ邽�߁A�C���T�C�_�[���ɊY�����܂��i�����@�P�U�U���Q���P���j�B ��Е����́A����Ђ̎������܂��͎В����������̌�����������_����C���T�C�_�[���ɊY�����܂��B �C�D�Ɛ�֎~�@��̏��Ւf�̕K�v�� ��Е����̌��͔����O�ɁA�����̌����E�����̏������ⓝ��������Ƃɂ���āA���ƎҊԂɋ�������������Öق̗����⋤�ʂ̈ӎv���`�����ꂽ��A�܂��͂��̏���������i�ƂȂ��Ĉ��̎������ł̋����������I�ɐ������ꂽ�肷��ꍇ�ɂ́A�Ɛ�֎~�@�ŋ֎~����Ă���s���Ȏ�������ɊY�����錜�O������܂��B���̂悤�Ȍ��O������邽�߂ɁA���������̂��߂ɕK�v�Ȉ��̏��������s���ꍇ�ɂ́A�����������̐����A�͗�A���L�����l�͈͓̔��A���̏��Ǘ��̕�����Ƃ邱�Ƃ��K�v�ƍl�����܂��B��̓I�ɂ́A����������s�����̂��߂̏������̍ۂɌ���������͈̔͂��̌�����s�̏����ɕK�v�ȍŏ����̂��̂Ɍ��肷�邱�ƁA�����E�����c�ƕ���ł͂Ȃ�����ɒS�������邱�ƁA������̋�̓I���͒S������݂̂��A�N�Z�X�ł�����̂Ƃ��A��̂������ɂ��Ă͉c�ƕ��傩��͎Ւf����[�u���u���邱�ƁA�����̕�����Г��y�ё�����ɂ����Ă����m�O�ꂳ���邱�ƁA�Ȃǂ��l�����܂��B �E�D�l���ی�@��̌l���̑�O�Ғ̋��e�� ��Е���������Ђ��l���戵���Ǝ҂ɊY������ꍇ�́A����O�ɑ��݂ɏ�����������ꍇ�ɂ́A���������l�����܂ޏꍇ�́A�J���������T���邩�A�l������ł��Ȃ��悤�ȕ��@���������邱�Ƃ��K�v�ł��B �Ȃ��A�l���ی�@�Q�R���S���Q���ɂ����āA��Е������̑��̎��R�ɂ�鎖�Ƃ̌`�ۂɔ����Čl�f�[�^�������ꍇ�ɂ͒���҂͒��֎~������O�҂ɂ͓�����Ȃ��Ƃ���Ă��܂��B���������āA��Е����ɔ����ĕ�����Ђ��珳�p��ЂɌl�f�[�^�����p����邱�Ƃ͖�肪�Ȃ��Ƃ������ƂɂȂ�܂��B �E�f���[�E�f���W�F���X�̎��{ ��Е����̎���̌������s�Ȃ��ɂ������āA��Е���������Ђ́A�����i�߂邱�Ƃɂ��Ă̏d��ȏ�Q�̗L���A�̗p����X�g���N�`���[�̎��{�\���̌����A�Ή��̎Z��̊�b�ƂȂ鎖�Ɖ��l�]���ɔ��f������ׂ������̊m�F�A����̎��s�̂��߂ɍs���ׂ��葱���̊m�F�A������s��Ɏ��Ƃ�����ꍇ�ɂ͂��̓����Ɍ����ĕK�v�ȍ�Ƃ̔c�����̖ړI�ŁA�@���A��v�A�Ŗ����̑��̊ϓ_����f���[�E�f���W�F���X���s���܂��B �܂��A���{�̊�Ɠ��m�̂l���`����ɂ����ăf���[�E�f���W�F���X�����{����̂���ʓI�ƂȂ��Ă��Ă��܂��B���̂悤�Ȃl���`��������{����ɓ������Ēʏ�s����f���[�E�f���W�F���X�����{�����Ɏ�������s���A�������Ђ̏d��Ȗ������r�������������߂ɁA���̌��ʂƂ��ĉ�Ђɑ��Q���������ꍇ�ɂ́A�S��������ɑP�ǒ��Ӌ`���ᔽ�̖�肪������\��������܂��B �@�j�f���[�E�f���W�F���X�̗v�� ��Е����𗘗p��������́A��̓I�ȃX�g���N�`���[�ɑ����̑I���������肤�����ł���A�f���[�E�f���W�F���X�ŗ��ӂ��ׂ����_�́A���̃X�g���N�`���[�ɉ����ĈقȂ��Ă��܂��B�����ł́A��Е����𗘗p���čs����T�^�I�Ȏ�����z�肵�āA���̍ۂ̗��ӓ_���������܂��B �@������Ђ��Ή��̓��e�ɉ����čs���ׂ��f���[�E�f���W�F���X ��Е����ɂ�蕪����Ђ���t����Ή������p��Ђ̊�����V���\�t�Ѝł���ꍇ���́A�Ή��̉��l���A���p��Ђ̎��Ɖ��l�Ɉˑ����邱�ƂɂȂ�܂��B���������āA���p��Ђ̎��Ɖ��l�������邽�߂̃f���[�E�f���W�F���X�̗v�ۂ���������K�v������܂��B���̏ꍇ�A�Ή��Ƃ��Ă̎�̂��銔����V���\�t�Ѝ��s���Ă����Ђ�����Ђł����ĉ�Е������s��̕�����Ђ̏��p��Ђւ̎����䗦����������A��Ƃ��Ďs�ꊔ���ƌ��J���Ɉˋ����A�f���[�E�f���W�F���X���ȗ������˂��Ƃ����Ȃ�����܂���B �����A��Е����̑Ή��Ƃ��āA������Ђ����p��Ђ̊����̉ߔ������擾����悤�ȋt�擾�̏ꍇ�̎���̍ۂɂ́A���p��Ђ�������s��͘A�����Z�̑ΏۂƂȂ邽�߁A���{�i�I�ȃf���[�E�f���W�F���X���s��Ȃ���Ȃ�܂���B �A������Ђ����Ђ�ΏۂƂ���f���[�E�f���W�F���X�̗v�� ��Е������s���ۂɂ́A������Ђ̎��ƂƂ̊W�ł̎�������s����ۂ̖��_�̗L�������̎��s��������Ђ̎��Ƃɋy�ڂ��e�����m�F���Ă����K�v������܂��B������Ђ����玖�Ƃ�ΏۂƂ��čs���f���[�E�f���W�F���X�̏ꍇ�A��Е����̎��s����O�҂Ƃ̊ԂŒ������Ă���d�v�Ȍ_��̏����A���Ƃ��A�ؓ��_�̋֎~�K��ɒ�G���Ȃ��̂��ۂ����܂߂ĉ�Е����̎��s�̎x��ƂȂ��Q�̗L�����m�F����K�v������܂��B�܂��A��Е������s���ۂɕ�����Ђ̑��ŏd�v�ƂȂ�̂��A��̓I�ɂǂ̌����E�`�����A���邢�͎��Y�E������Е����̑ΏۂƂ��邩�̌��؍�Ƃł��B �A�j�f���[�E�f���W�F���X�̃^�C�~���O �f���[�E�f���W�F���X�̊J�n�����́A��Е����ɂ��������Ɋւ��錟���̐i������s�܂ł̃X�P�W���[���ɉ����Č�������邱�ƂɂȂ�܂��B��ʓI�ɂ͍ŏI�_��̒����O�̒��ԃX�e�b�v�Ƃ��Ċ�{���ӏ������������P�[�X�ł́A�\���I�ȃf���[�E�f���W�F���X���s������A��{���ӏ���������A���̌�ɖ{�i�I�ȃf���[�E�f���W�F���X���s���܂��B �{�i�I�ȃf���[�E�f���W�F���X�ł́A��ʓI�ɁA�֘A�����̊J���𐿋����A�J�����ꂽ�����̌������o�āA������̌o�c�w��S���҂ɑ���C���^�r���[���s���A�K�v�ɉ����Č��n���@�Ȃǂ̃X�e�b�v�ނ̂ł����A�����J������P�������x�ŏI�����邱�Ƃ������悤�ł��B �A�j�f���[�E�f���W�F���X�̗��ӎ��� ��������ɍۂ��ăf���[�E�f���W�F���X�����{����ꍇ�A�@���̊ϓ_������ɒ��ӂ��ׂ������́A���̂Ƃ���ł��B �A�D�ΏۂƂȂ鎖�Ƃ̐��s�ɕK�v�Ȏ��Y�A�����A�_�̔c�� ��Е����ł́A��Е����_��E�v��ɂ��ݗ���ЂɈړ]�E���p�����錠���A�`������߂��܂����A���̍ہA��Е����_��E�v��ɉ�Е����̑ΏۂƂȂ鎖�Ƃ��������Đ��s���Ă������߂ɕK�v�Ȏ��Y�E������_�����ׂĊ܂߂�ׂ����Ƃ͗v������Ă��܂���B���������āA�l���`����̔����葤�́A�f���[�E�f���W�F���X�ɂ��A������Е����̑ΏۂƂȂ鎖�ƂɕK�v�Ȃ̂���c������K�v������܂��B����ɁA��Е����̑ΏۂƂȂ鎖�Ƃ�������Ђ̎Г��ŕ�����Ђ̑��̎��ƕ��傩��ǂ̂悤�ȃT�|�[�g���Ă���̂����̓�������ɂ��Ă��c������K�v������܂��B�ŏI�_������̎��_�ł́A���̂悤�Ȏ��Y�E�������̎g�p�_���T�[�r�X�_��̏����Ƃ��č��ӂ��ł��Ă��Ȃ��ꍇ�ɂ́A���̌㍇�ӂ��������_��������邱�Ƃ�����̑O������Ƃ��邱�ƂɂȂ�܂��B�܂��A�����葤���f���[�E�f���W�F���X�ɂ��A�s�v�Ȏ��Y�E�����E�_���c�������ꍇ�ɂ́A�������Е����̑Ώۂ��珜�O���邱�Ƃ��������邱�ƂɂȂ�܂��B �܂��A��Е�����p�����l���`����̔���葤���s���f���[�E�f���W�F���X�������悤�ɏd�v�ł��B��Е����̑ΏۂƂȂ鎖�ƂɊ֘A���Ă��鎑�Y�E�����E�_��c�����A�܂��A���̎��ƂƂ̓�����������݈ˑ��W�ɂ��Ĕc�����邱�Ƃ��A����葤���猩���ꍇ�̍œK�ȉ�Е����̑Ώۂ̊m���A��Е������s��ɔ���葤�����p��ЁE�ݗ���Ђ���T�[�r�X�̒���K�v�̗L���₻�̕K�v������ꍇ�̏����̌����̑O��Ƃ��ĕK�v�ł��B �C�D���F�֘A ��Е����̏ꍇ�ɂ́A��Е����ɂ�肻�̑ΏۂƂȂ鎖�Ƃ�ݗ���Ђɏ��p�����邱�Ǝ��̂ɊW�����̏��F���K�v�ȏꍇ������A�܂��A�ݗ���Ђ̑��ʼn�Ђ������̑ΏۂƂȂ鎖�Ƃ̐��s�ɕK�v�ȋ��F��V�K�Ɏ擾���Ƃ��K�v�ƂȂ�ꍇ�����Ȃ�����܂���B���̂悤�ȋ��F��o���āA���̑Ή��̂��߂ɕK�v�ƂȂ�葱���̗L���E���e�A���̎葱����������ԁE�R�X�g�́A�����̓��e��X�P�W���[���ɉe����^���邽�߁A�d�v�ƂȂ�܂��B �E�D���������̓��ӎ擾���K�v�ȏd�v�_��̗L�� ��Е����ł́A��������s�������ʁA�_��̓����҂���ւ��邱�ƂɂȂ�A���̓_�ɂ��ĉ�Е����ɂ��ړ]�E���p�̑ΏۂƂȂ�d�v�Ȍ_�ǂ̂悤�ɋK�肵�Ă��邩��c�����邱�Ƃ��f���[�E�f���W�F���X�̒��S�I�ȃe�[�}�̈�ł���B��Е����ł́A�����Ƃ��đ���������҂̓��ӂ邱�ƂȂ��A���̑ΏۂƂ��ꂽ�_�����Ђ��珳�p��ЁE�ݗ���ЂɈړ]�E���p�����邱�Ƃ��ł��܂��B �������A����������҂̓��ӂ邱�ƂȂ���Е����ɂ��ړ]�E���p���s�����Ƃ��֎~����Ă���ꍇ��A�_��̏����@���O���@�ł���ꍇ���ɂ��ẮA���̌����Ɉˋ����邱�Ƃɖ�肪����B�܂��A��Е����̑Ώۂ����p��Ђ̊����ł���A��Е����̌��ʏ��p��Ђ̊���\�����傫���ς��悤�ȏꍇ�ɂ́A���p��Ђ̌_��ɋK�肳��Ă��邢����change of

control�����ւ̒�G�����ƂȂ�܂��B�܂��A����������Е������֎~����K����܂_��́A������Ђ���я��p��Ђ̑o���Ŗ��ƂȂ�܂��B���������āA�����̂悤�Ȍ_��ɂ��ẮA��Е����̎��s�ɐ悾���đ�������瓯�ӂ�K�v�̗L���⓯�ӂ������邱�Ƃ�������s�̏����Ƃ���K�v���̗L������������K�v������܂��B �G�D�d���_��̗L�� ��Е����̑ΏۂƂȂ鎖�Ƃ����p��Ђ̊����̎��ƂƓ���̂��̂ł���ꍇ���A������Ђ����ꂼ�ꓯ��̑�����Ƃ̊ԂŎd���_���̔��_�̓���̌_���������Ă���ꍇ�A������Ђ��������Ă���_��Е����ɂ�肻�̂܂ܐV�݉�Ђɏ��p�����ƁA���ꓖ���ҊԂœ���̎���̂��߂̌_�����������鎞�オ�����Ă��܂��܂��B�����̌_��̏������قȂ�ꍇ�ɂ́A�ǂ���̏�����K�p���邩�̔��f�����Ȃ���Ȃ�܂���B���̂��߁A�d���_��̗L���Ƃ��̏������f���[�E�f���W�F���X�Ŋm�F����K�v������܂��B �d���_��̏����Ƃ��ẮA������Ђ̌_������̕����A�V�݉�Ђ̌_������������̌_��̑���������҂ɂƂ��ėL���ł���ꍇ�́A������Ђ��������Ă���d���_�����Е����̑Ώۂ��珜�O����Ƃ������@�������̑ΏۂƂȂ�ł��傤�B�������A�_���p����Ȃ��ꍇ�ɁA��Е����ɂ�蕪����Ђ̑��ŕ�����Ђɂ��̂܂c��d���_��Ɋ�Â��`���𗚍s�ł������s���s�ӔC����������悤�ȏꍇ�ɂ́A���̖��ւ̑Ή����������Ȃ���Ȃ�܂���B �I�D������v����_��̗L�� �Ⴆ�A��Е����̑ΏۂƂȂ鎖�ƂƑΏۂƂȂ�Ȃ����Ƃ̑o���ŁA����̌_��Ɋ�Â����[�X���Y�A�V�X�e���A�����������g�p���Ă���悤�ȏꍇ�ɂ́A��Е������s�ケ����ǂ̂悤�Ɏ�舵���������ƂȂ�܂��B �J�D�N���X���C�Z���X�_�� �O���X���C�Z���X�_��Ƃ́A���������m�I���Y���̌����ғ��m���݂��ɑ���������҂̒m�I���Y���𗘗p���邱�Ƃ��������郉�C�Z���X�_��̂��Ƃł��B���̂悤�Ȍ_��ł́A���݂Ɏg�p���̎x������s�v�Ƃ���ꍇ�������A�܂��A�������҂̑��ΓI�ȋZ�p�I�D�ʐ��┭���̋Z�p�̗��p���蓙���l�����āA�g�p���̎x�����̗v�ۂƗ���������߂��邱�ƂɂȂ�܂��B ���̂悤�ȃN���X���C�Z���X�_�A��Е����̑ΏۂƂȂ鎖�ƂƂ���ȊO�̎��Ƃ̑o���Ɋ֘A���Ă���ꍇ�ɂ͕��G�Ȗ�肪������\��������܂��B�܂��A����������҂ւ̃��C�Z���X�̑ΏۂƂȂ��Ă��镪����Ђ��ۗL����m�I���Y������Е����ɂ�蕪����ЂƏ��p��ЁE�Ƃ̊Ԃɕ������邱�ƂƂȂ�ꍇ�ɁA��Е������s��̑���������҂ɑ��郉�C�Z���X�̋`�����ǂ̂悤�ɗ��s���邩�A����ɁA���̃N���X���C�Z���X�_����ǂ̂悤�Ɏ�舵���ׂ��������ƂȂ�܂��B���̑��̖��ƂȂ�P�[�X������A�N���X���C�Z���X�_��̎戵���͕��G�Ȗ��ɔ��W����\��������A�f���[�E�f���W�F���X�̍ۂɂ͏\���Ȕz�����K�v�ƂȂ�܂��B �L�D�ؓ��Ɋւ���_�� ������Ђ��������Ă��郍�[���_��Ƃ���Ɋ�Â�������Е����̑ΏۂɊ܂߂ď��p����ꍇ�A�ݕt�l�Ƃ̊Ԃŋ��c���s�����̓��ӂĂ����K�v������ꍇ����������܂��B�Y�����郍�[���_���邩���m�F����K�v������܂��B �N�D����� ������ɂ��ẮA���̌��{�̊m��O�ɍ�����̔�S�ۍ��̍��҂���ЂƂ����Е������������ꍇ�ɂ́A���̍�����́A��Е����̓������݂�����Ȃ�тɕ�����Ђ���я��p��ЁE�ݗ���Ђ���Е�����ɕ��S�������������̑ΏۂƂ���Ă����ނ̍��͈͓̔��ŒS�ۂ��邱�ƂɂȂ�A������ݒ�҂̒n�ʂ�L����҂��炷��Αz�肵�Ă��Ȃ������S�ۂ̑Ώۂɒlj������\��������̂ŁA��Е����̌��͔����܂łɎ��O�Ɍ��{�̊m����s���Ȃǂ̑Ή����������ׂ����ƂƂȂ�܂��B �P�D���������̐��ݍ� ���������̐��ݍ��̔��������͗l�X�Ȃ��̂��l�����邪�A��������ɂȂ���̂Ƃ��ẮA�����A�o�k���A�m�I���Y���̐N�Q���܂ޕ����A�o�c�w���O�������܂ޕۏA�������c�Ƒ�Ȃǂ��������܂��B�f���[�E�f���W�F���X��ʂ��ċ��������̐��ݍ��̌����ƂȂ肤�鎖���̑��݂��m�F���ꂽ�ꍇ�A�l���`����̔����葤�́A��Е����ɂ��ړ]�E���p�̑Ώۂ��炩������������̐��ݍ������O���邱�Ƃ���������ق��A��Е����̌��͔�����ɓ����悤�Ȏ����W���p�����邱�Ƃɂ��z��O�̍��S����\���̗L������������K�v������܂��B�Ƃ��Ɍ�҂ɂ��ẮA�����W����Е����܂łɕύX�ł��Ȃ�������A��Е����ɑ��ĕ⏞�̐������߂邱�Ƃ��ł��Ȃ��悤�ɂ��Ă������A�Ή��̎Z��Ƀ��X�N��D�荞�ޕK�v�����邱�ƂɂȂ�܂��B ü

�V�ݕ����̓������ �V�ݕ������s�����Ƃ̂ł����Ђ̎�ނ͊�����Ђƍ�����ЂɌ��肳���̂ŁA������ЁE������Ђ�������ЂƂȂ�A������ЁE������Ђ�V�݉�ЂƂ���V�݉�Е����͂ł��܂���B������Ђ���э�����Ђ̍�����Е����ɂ�芔����ЁE������Ђɏ��p�����ƁA�V�ݕ�����Ђ̍��҂͉�Ѝ��Y���������Ăɂł��Ȃ��Ȃ�A���̖@�I�n�ʂ���ʓI�ɊQ����邨���ꂪ����ƍl�����邩��ł��B�����Ƃ��A������ЁE������Ђ́A�芼�ύX�ɂ�荇����ЂɎ�����Ђ̎�ނ�ύX���邱�Ƃ͉\�Ȃ̂ŁA����������ЂɎ�ނ�ύX���āA������ЂȂǂ�ݗ���ЂƂ���V�ݕ������s���A���̌�ĂсA������ЁE������Ђɉ�Ђ̎�ނ�ύX���邱�Ƃɂ���Ď�����̉�Е������s�����Ƃ��ł��܂��B ü

�V�ݕ����v�� �E�V�ݕ����v��̎葱�� �V�ݕ����̏ꍇ�́B�V�ݕ�����Ђ̌����`���̑S�����͈ꕔ�����p�����Ђ��v��쐬���ɂ͑��݂��Ȃ��̂ŁA�z�������ɂ���悤�ȉ�Е����_��̑��肪���݂��Ȃ��B����䂦�A�_���������邱�Ƃ͂ł��܂���B�����ŁA�V���ɐݗ������Ђɑ��Č����`�����ړ]����`�Ԃ̑g�D�ĕύX�̌v�揑���쐬���邱�ƂɂȂ��Ă��܂��i�V�U�Q���j�B�Q�Јȏ�̉�Ђ��������ĐV�ݕ����v����쐬���Ȃ���Ȃ�܂���i�V�U�Q���Q���j�B �V�ݕ����v��́A�g�D�@�I�s�ׂȂ̂ŁA�V�ݕ�����Ђ̑�\������E��\�҂ɂ��쐬����܂��B�ȈՕ����ɊY�����A���呍��̏��F��v���Ȃ��ꍇ�������A�������ݒu��Ђɂ����ẮA�������c�Ɋ�Â����Ƃ��K�v�ƂȂ�܂��B�ȈՕ����ɊY������ꍇ�ł��A�����V�ݕ����ɂ�荇�َ��Ƃ𗧂��グ��ꍇ�ȂǁA�d�v�ȋƖ����s�ɊY������A�������c��v����B�V�ݕ����v�悪���͂��邽�߂ɂ́A�ȈՕ����ɓ�����ꍇ�������āA�����Ƃ��Ċ��呍��̓��ʌ��c���K�v�ł��i�W�O�S���P���j�B������Ђ��V�ݕ������s���ꍇ�ɂ́A���̎��ƂɊւ��ėL���錠���`���̑S���𑼂̉�Ђɏ��p����ꍇ�Ɍ���A���Ј��̓��ӂ�K�v�ƂȂ�܂����A�芼�ɕʒi�̒�߂�u�����Ƃ��ł��܂��i�W�P�R���P���j�B �Q�Јȏ�̉�Ђ��������ĐV�ݕ����v����쐬����@����܂߁A�V�ݕ����v��́A���呍��̌��c���O�ɍ쐬����Ă��Ă��A���c��ɂ��̌��c�Ɋ�Â��쐬����Ă��\��Ȃ��B�܂��A���呍��c���O�Ɋ������搿���葱������ѐV���\���搿���葱���J�n���邱�Ƃ��ł��܂��B�������A�V�ݕ����̓o�L�̗v���Ƃ��āA�V�ݕ����̌��͂�����������܂łɁA���呍��̏��F���c���A��������葱�E�V���\����葱���J�n���A�Ȃ�тɍ��ҕی�葱���I�����Ă���K�v������܂��B�z�������ƈقȂ�̂́A���͔������ł��B�z�������̏ꍇ�͋z�������_��Ō��͔��������߁A���̓��ɋz�������̌��͂���������̂ɑ��āA�V�ݕ����̌��͔������͐V�ݕ����ݗ���Ђ̐������Ȃ킿�ݗ��̓o�L�̓��ƂȂ�܂��B �E�v���� �V�ݕ����v��́A���ʂł���Ƃ��d���I�L�^�ł���Ƃ��ō쐬���邱�Ƃ͗v������Ă��炸�A�s�v���̍s�ׂƂ���Ă��܂��B�������A������́A�g�D�@��̍s�ׂ����ʂ�d���I�L�^�ō쐬���ꂸ�A��\�҂̏��������Ȃ��ƁA�V�ݕ����v��̗L���ȍ쐬�́A�F�߂��ɂ����ł��傤�B�܂��A�V�ݕ����̓o�L�\���ɂ́A�V�ݕ����v�揑�̓Y�t���K�v�Ƃ���Ă���A���ʂ̑��݂��O��Ă��܂��B ü

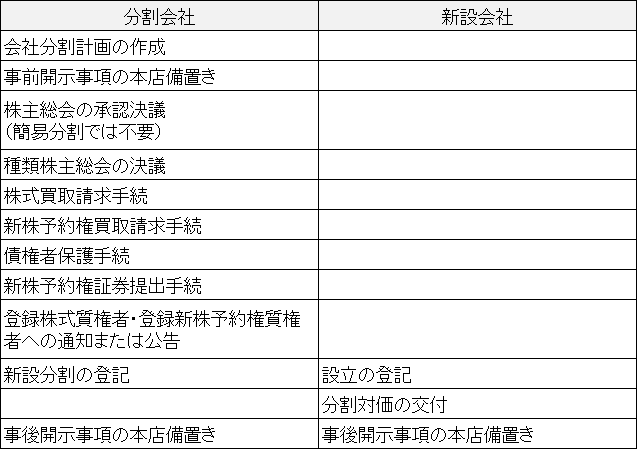

�V�ݕ����葱���̊T�v ��Е����́A������Ђ̌����`������ʏ��p�̌`�ŐV�݉�ЂɈړ]������Ƃ��������ɂ悭�������ʂ������鍲�~�@�I�ȍs�ׂł���A�����Ɠ����悤�ɉ�Е����̓����҂ł����Ђ̊��储��э��҂̑o���ɏd��ȉe�����y�ڂ����Ƃ���A��Ж@�́A�����̏ꍇ�Ɠ����悤�Ɋ��储��э��҂̗��v��ی삷�邽�߂ɐT�d�Ȏ葱�����߂Ă��܂��B�V�ݕ����ɂ����āA������ЂƐV�݉�Ђ��ꂼ��ɕK�v�ƂȂ�葱���͉��\�̂Ƃ���ł��B ��Ж@�ł́A�V�ݕ����̎�v�Ȏ葱���ł��銔�呍��ł̏��F���c�A���Ί���ɂ�銔�����搿���̎葱���A������Ђ̐V���\�҂ɂ��V���\���搿���̎葱���A���ҕی�葱���Ȃǂɂ��āA���݂̊֘A�͋��߂��Ă��炸�A���ꂼ�ꓯ���ɕ��s���Đi�߂āA���͔������܂łɏI����悢���Ƃ���A���ԓI�Ȑ��W���߂��ɁA���s���Ď葱�����s�����Ƃ��\�ƂȂ��Ă��܂��B

ü

��Ж@�ȊO�̉�Е����葱��������Ђ̏ꍇ�̎葱�� ��Е���������Ђ̗����܂��͂����ꂩ���������Ђ̏ꍇ�ɂ́A��Ж@��̎葱�ȊO�ɂ��A���Z���i����@����K���̎葱�����K�v�ƂȂ�܂��B �E���Z���i����@��̎葱�� �@�j�g�D�ĕҐ��ɂ�����J�����x �����@�́A��Е����̂悤�ȑg�D�ĕҐ��ɂ����đΉ��Ƃ��Ĕ��s�E��t�����L���،��̔��s�҂Ɋւ�����J�����`���Â��Ă��܂��B���̂悤�Ȕ��s�J�������߂��|�́A�g�D�ĕҐ��Ɋւ�����͓����҂ɂƂ��Ă��d�v�ȓ������ł���A�܂��A��Ж@�őg�D�ĕ��̑Ή��̏_����F�߂�ꂽ���ʁA�����̏ꍇ�ł���Ώ��ʼn�Ђ̊���ɑ�����ЈȊO�̉�Ђ̊�������t�����ꍇ�ɂ͏����ł��Ȃ������ꂪ���邽�߁A���̉�ЂɊւ�����J�����`���Â��邱�ƂȂǂɂ���܂��B �A�j�Վ����̒�o�`�� �z�������̏ꍇ�̕�����ЁA���p��Ђ̂����ꂩ�܂��͗����������@�̌p���J���`�����Ă���ꍇ�ɂ́A���̌y��������Ȃ�������A�p���J���`�����Ă����Ђ́A�z���������s���邱�Ƃ��������̋@�ւ����肵���ꍇ�ɁA�Վ������o���Ȃ���Ȃ�܂���i�����@�Q�S���̂T��S���A�J���{�߂P�X���Q���V���j�B �Վ����̒�o��Ƃ��y����Ƃ́A�p���J���`�����Ă����Ђ̎��Y�̊z���A�ŋߎ��ƔN�x�����̏����Y�z�P�O���ȏ㌸�����A�܂��͑������邱�Ƃ������܂ꂸ�A���A�p���J���`�����Ă����Ђ̔��㍂����Ђ̍ŋߎ��ƔN�x�̔��㍂�̂R���ȏ㑝�����邱�Ƃ������܂�Ȃ��ꍇ�ł��i�J���Ɋւ�����t�{�߂P�X���Q���j�B �E���Z���i������̏��K���̎葱�� �@�j�K���J�� ����Ђ̎��������������s�����Ƃ����肵���ꍇ��A���\�ς̍������s�Ȃ�Ȃ����Ƃ����肵���ꍇ�ɂ́A���K���ɏ]���ĊJ�����K�v�ƂȂ�܂��B��ʓI�ȊJ�������͎��̂Ƃ���ł��B �@��Е����̖ړI �A��Е����̗v�| �i�P�j��Е����̓��� �i�Q�j��Е������̎� �i�R�j��Е����ɂ����銄���Ă̓��e �i�S�j������Ђ̐V���\����ѐV���\�t�ЍɊւ���戵�� �i�T�j��Е����ɂ�葝�����鎑�{�� �i�U�j���p��Ђ����p���錠���`�� �i�V�j���p��Ђ̍����s�̌����� �B��Е����ɌW�銄���Ă̓��e�Z�荪���� �i�P�j�����Ă̓��e�̍�������ї��R �i�Q�j�Z��Ɋւ��鎖�� �i�R�j���p�~�ƂȂ錩���݂���т��̗��R �i�S�j��������S�ۂ��邽�߂̑[�u �i�T�j���v������������邽�߂̑[�u �C��Е����̓����҂ł����Ђ̊T�v �i�P�j���� �i�Q�j���ݒn �i�R�j��\�҂̖�E�E���� �i�S�j���Ɠ��e �i�T�j���{�� �i�U�j�ݗ��N���� �i�V�j���s�ϊ������� �i�W�j���Z�� �i�X�j�]�ƈ��� �i10�j��v����� �i11�j��v�����s �i12�j�劔�储��ю����䗦 �i13�j������ЊԂ̊W�Ȃ� ��.���{�W ��.�l�I�W ��.����W ��.�֘A�����҂ւ̊Y���� �i14�j�ŋ߂R�N�Ԃ̍�����Ԃ���ьo�c���� �i15�j�����܂��͏��p���鎖�ƕ���̊T�v ��.�����܂��͏��p���镔��̎��Ɠ��e ��.�����܂��͏��p���镔��̌o�c���� ��.�����܂��͏��p���鎑�Y�A���̍��ڂ���ђ��뉿�i �D��Е�����̏� �i�P�j���� �i�Q�j���ݒn �i�R�j��\�҂̖�E�E���� �i�S�j���Ɠ��e �i�T�j���{�� �i�U�j���Z�� �i�V�j�����Y �i�W�j�����Y �E��v�����̊T�v �F����̌��ʂ� �A�j�������ɂ������I�������̑r���ɌW����p�~��i�s�K���ȍ������j ����Ђ������ЂƂ̊Ԃŋz�����������s�������ʁA����ЂɎ����I���������F�߂�ꂸ�A�������ԓ��ɐV�K����ɏ������R���ɓK�����Ȃ��ꍇ�ɂ́A���p�~�ƂȂ�܂��i���K���U�O�P���j�B����͂����闠�����̖h�~��łƂ������̂ł��B ����Ђ������Ђɑ��ċz��������������ꍇ�ɂ́A����Ђ́A�����Ђ̎��Ƃ̊T���A���Ƃ̏���ѐݔ��̏����L�ڂ����u�����Ђ̊T�v���v���A�������̌��c�܂��͌����ɑ��₩�ɓ����،�������ɒ�o���Ȃ���Ȃ�܂���i���K���S�Q�P���j�B������́A����̂Q�T�ԑO�܂łɎ��O���k���邱�Ƃ��v������Ă��܂��B ü

��Ж@�ȊO�̉�Е����葱�����Ɛ�֎~�@�̋K�� �Ɛ�֎~�@�́A��S�́i�X�`�P�W���j�ŁA�����擾����ѕۗL�A�������C�A�����A��Е����A�����ړ]����ю��Ə��ɂ��Ĉ��̋K�����ۂ��Ă���A��ʂɊ�ƌ����K���ƌĂ�Ă��܂��B �Ɛ�֎~�@�P�T���̂Q�́A��ƌ����K���̂P�Ƃ��ĉ�Е������K�����Ă��āA���̎������ɂ����鋣���������I�ɐ������邱�ƂɂȂ��Е�������ѕs�����Ȏ�����@�ɂ����̂ł����Е������֎~���Ă��܂��B���̂悤�Ȉ�@�ȉ�Е�������������ψ�����O�ɒT�m���邽�߂ɁA�������㍂���v�z�����z�ȏ�̉�Г��m�̉�Е����ɂ��āA������Ђɉ�Е����v������O�Ɍ�������ψ���ɓ͂��o�邱�Ƃ��`���Â��Ă��܂��i�Ƌ֖@�P�T���̂Q��Q���j�B���̓͏o���s������Ђ́A�͂��o�̓�����R�O���̑ҋ@���Ԃ��o�߂���܂ō������Ă͂Ȃ�Ȃ����ƂɂȂ��Ă��܂��i�Ƌ֖@�P�T���̂Q��S���j�B�Ȃ��A�V�݉�Е����̏ꍇ�A�ΏۂƂȂ�̂͋����V�ݕ����̏ꍇ�݂̂ŁA�P�Ƃ̐V�݉�Е����́A���ꎩ�̂͊�ƌ����K���̑ΏۂƂȂ��Ă��܂���B �E�͏o �@�j�͏o�v�� �����V�݉�Е�������ɂ����Ď��O�͏o���K�v�Ƃ���Ă���͎̂��̂����ꂩ������Ă���ꍇ�ł��B �@�����V�ݕ����������悤�Ƃ����Ђ̂����A��Е������悤�Ƃ��邢���ꂩ�P�̉�Ђ̍������㍂���v�z���Q�O�O���~�������Ȃ��͈͓��ɂ����Đ��߂Œ�߂���z�i�����_�ł͂Q�O�O���~�j���A���z�������ɂ���Ď��Ƃ����p���悤�Ƃ����Ђ̍������㍂���v�z���T�O���~������Ȃ��͈͓��ɂ����Đ��߂Œ�߂���z�i�����_�ł͂T�O���~�j����ꍇ�B �A�����V�ݕ����������悤�Ƃ����Ђ̂����A�����V�ݕ����������悤�Ƃ��邢���ꂩ�P�̉�Ђ̍������㍂���v�z���T�O���~�������Ȃ��͈͓��ɂ����Đ��߂Œ�߂���z�i�����_�ł͂T�O���~�j���A���z�������ɂ���Ď��Ƃ����p���悤�Ƃ����Ђ̍������㍂���v�z���Q�O�O���~������Ȃ��͈͓��ɂ����Đ��߂Œ�߂���z�i�����_�ł͂Q�O�O���~�j����ꍇ�B �B�����V�ݕ����������悤�Ƃ����Ђ̂����A�����V�ݕ����������悤�Ƃ��邢���ꂩ�P�̉�Ђ̍������㍂���v�z���P�O�O���~�������Ȃ��͈͓��ɂ����Đ��߂Œ�߂���z�i�����_�ł͂P�O�O���~�j���A���z�������ɂ���Ď��Ƃ����p���悤�Ƃ����Ђ̍������㍂���v�z���T�O���~������Ȃ��͈͓��ɂ����Đ��߂Œ�߂���z�i�����_�ł͂T�O���~�j����ꍇ�B �C�����V�ݕ����������悤�Ƃ����Ђ̂����A�����V�ݕ����������悤�Ƃ��邢���ꂩ�P�̉�Ђ̍������㍂���v�z���R�O���~�������Ȃ��͈͓��ɂ����Đ��߂Œ�߂���z�i�����_�ł͂R�O���~�j���A�������V�ݕ��������ɂ���Ď��Ƃ����p���悤�Ƃ����Ђ̍������㍂���v�z���Q�O�O���~������Ȃ��͈͓��ɂ����Đ��߂Œ�߂���z�i�����_�ł͂Q�O�O���~�j����ꍇ�B �A�j�͏o�̕K�v���Ȃ��ꍇ ��L�̗v�������ꍇ�ł����Ă��A���ׂĂ̋����V�ݕ���������Ђ�����̊�ƏW�c�ɑ�����ꍇ�ɂ́A�͏o�͕s�v�ł��i�Ƌ֖@�P�T���̂Q��Q���A���j�B����́A�O���[�v��ЊԂ̋����V�ݕ��������͌����W���V���Ɍ`�����ꂽ��A�������ꂽ�肷��킯�ł͂Ȃ��ƍl�����邩��ł��B �B�j�͏o�̗l������ѓY�t���� �͏o���̃t�H�[�}�b�g�͌�������ψ���̃z�[���y�[�W����_�E�����[�h�ł��܂��B�L�ڏ�̒��ӂ��A�����ɂ���܂��B https://www.jftc.go.jp/dk/kiketsu/kigyoketsugo/todokede/bunkatsu2_files/10_youshiki.doc ���̓͏o���ɁA���̏��ނ�Y�t���܂��i��ƌ����K���T���j�B �@�͏o��Ёi������Ђ̂��ׂāj�̒芼 �A�����_�܂��͕����v�揑�̎ʂ� �B�͏o��Ђ̍ŋ߂P���ƔN�x�̎��ƕA�ݎؑΏƕ\����ё��v�v�Z�� �C�͏o��Ђ̑�����̋c�����̂P�O�O���̂P���ĕۗL������̖̂���i�͏o�����݁j �D�͏o��Ђɂ����ĉ�Е����Ɋւ����呍��̌��c�������������́A���̋c���^�� �E�͏o��Ђ̑������ƏW�c�̐e��Ђ̍쐬�����L���،������̊�ƏW�c�̍��Y����ё��v�̏��������߂ɕK�v���K���Ȃ��� �C�j�͏o�̒�o �͏o���̒�o�̎����ɂ��Ė��m�ȋK��͂���܂��A��{�I�ɂ́A�����V�ݕ��������\�������k���ĂP�N���x���ړr�ƍl�����Ă��܂��B�͂��o��́A�����Ƃ��đ������͐ݗ������Ђ̖{�X���ݒn���NJ������������ψ���̎������ł��B �v�Z���ޓ��̊č����i�S�R�U���j �@�@ �v�Z��

|